Wenn du deine eigenen Angebote, Rechnungen und Mahnungen mit invoiz schreibst, bist du rechtlich auf der sicheren Seite. Form und Inhalt deiner eigenen geschäftlichen Dokumente entsprechen den gesetzlichen Vorschriften. Bei den Eingangsrechnungen und Einkaufsquittungen deiner Lieferanten und Dienstleister kannst du davon nicht unbedingt ausgehen. Bevor du eingehende Belege erfasst, abspeicherst oder abheftest, nimmst du sie daher am besten gründlich unter die Lupe. Je höher der Betrag, desto genauer solltest du hinschauen.

Belege: Rechnungen, Quittungen & mehr

Mit Eingangsrechnungen und anderen Kaufnachweisen „belegst“ (= beweist) du den Inhalt deiner geschäftlichen Transaktionen. Das ist vor allem für eine spätere Betriebsprüfung wichtig. Mit deinen Ausgabebelegen weist du nach, dass es sich um Betriebsausgabe handelt. Betriebsausgaben wiederum mindern deinen Einnahmenüberschuss (= Gewinn). Weil dadurch deine Steuerlast sinkt, schaut der Prüfer genau hin.

Das gilt vor allem dann, wenn Selbstständige und Unternehmer umsatzsteuerpflichtig sind. Durch die selbst gezahlte Vorsteuer sinkt die Umsatzsteuer (= Mehrwertsteuer), die ein Unternehmen ans Finanzamt überweisen muss. Über den Vorsteuerabzug können sich kriminelle Steuerhinterzieher in kürzester Zeit sehr hohe Steuererstattungen verschaffen. Daher ist das Misstrauen der Finanzämter bei der Umsatzsteuer besonders groß. Entsprechend genau sind die Vorschriften des Umsatzsteuergesetzes über die Angaben, die eine Eingangsrechnung oder ein sonstiger Zahlungsnachweis enthalten muss.

1. Folgen fehlender oder fehlerhafter Belege

Falls du keine Belege vorweisen kannst, ist der Abzug des Vorsteueranteils in Gefahr. Das gilt auch dann, wenn ein Beleg die inhaltlichen Anforderungen des Finanzamts nicht erfüllt. Aber nicht nur das:

- Unter Umständen wird auch die Betriebsausgabe gestrichen. Damit steigt dein steuerpflichtiger Gewinn und du musst Steuern nachzahlen.

- Das Finanzamt kann laut § 26a UStG Geldbußen von bis zu 5.000 Euro verhängen.

- Im ungünstigsten Fall führen fehlende Belege sogar zur Schätzung der Besteuerungsgrundlagen bei den verschiedenen Steuerarten. Das Finanzamt legt dann die Zahlen von Branchenführern zugrunde. Unterm Strich ist das ein extrem teures (Miss-)Vergnügen.

Wichtig: Da es im Einkommen- und Gewerbesteuergesetz keine detaillierten Rechnungsvorschriften gibt, werden die Umsatzsteuer-Vorschriften zugrunde gelegt.

Falls der Vorsteuerabzug wegen einer mangelhaften Rechnung gestrichen wird, kann die dazugehörige Betriebsausgabe trotzdem anerkannt werden. Du musst aber glaubhaft machen können, dass es sich tatsächlich um eine betriebliche Ausgabe gehandelt hat. Geht ein Ausgabenbeleg verloren, genügt dafür unter Umständen bereits ein selbst ausgestellter Hilfsbeleg. Ein Vorsteuerabzug ist auf Grundlage eines solchen Eigenbelegs aber nicht möglich! Ausführliche Informationen zu Beleg-Notlösungen findest du im Beitrag „Keine Quittung? Eigenbeleg reicht (oft)!“

2. Eingangsrechnungen und Quittungen prüfen

Welche Pflichtbestandteile eine Eingangsrechnung oder eine Quittung enthalten muss, hängt von der Höhe des Rechnungsbetrags ab. Bei der Prüfung kleiner Beträge nimmt es das Finanzamt mit der inhaltlichen Kontrolle zum Glück nicht ganz so genau:

Auf Kleinbetragsrechnungen bis zu einem Gesamtbetrag von 250 Euro müssen laut § 33 Umsatzsteuerdurchführungsverordnung die folgenden Angaben zu finden sein:

- Name und vollständige Anschrift des Rechnungsausstellers,

- Ausstellungsdatum,

- Art und Menge der gelieferten Waren bzw. Art und Dauer der Dienstleistung,

- Gesamt-Rechnungsbetrag (inklusive Umsatzsteuer) sowie

- Steuersatz des enthaltenen Umsatzsteueranteils

Falls keine Umsatzsteuer enthalten ist, muss der Grund für die Steuerbefreiung angegeben sein.

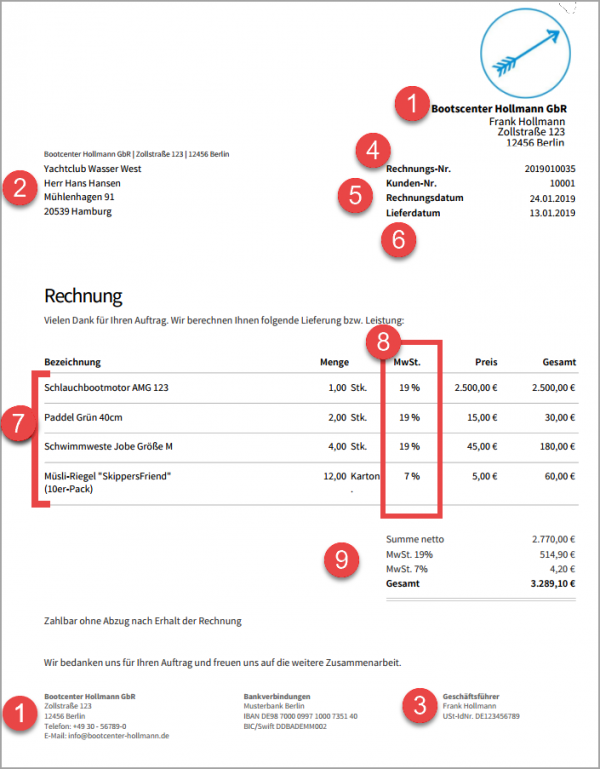

Bei Rechnungsbeträgen über 250 Euro sind sämtliche Pflichtbestandteile erforderlich. § 14 Abs. 4 Umsatzsteuergesetz (UStG) verlangt die folgenden Angaben:

(1) Firma, Name und Anschrift des Rechnungsausstellers,

(2) Firma, Name und Anschrift des Rechnungsempfängers,

(3) Steuernummer oder Umsatzsteuer-Identnummer des Ausstellers,

(4) Rechnungsnummer,

(5) Rechnungsdatum (= Ausstellungsdatum),

(6) Liefer- oder Leistungsdatum,

(7) Angaben über Art und Anzahl der gelieferten Waren bzw. Art und Dauer der Dienstleistung,

(8) nach Umsatzsteuersätzen aufgeschlüsselte Rechnungsbeträge sowie

(9) der im Rechnungsbetrag enthaltene Umsatzsteuerbetrag:

Sollte keine Umsatzsteuer enthalten sein, ist ein Hinweis auf den Grund der Steuerbefreiung erforderlich.

Sobald im Rechnungsbetrag Umsatzsteuer enthalten ist, hast du als Unternehmer Anspruch auf eine Rechnung mit den erforderlichen Pflichtangaben. Das steht so in § 4 Abs. 2 Nr. 2 UStG. Ob es um Kleinbeträge oder hohe Rechnungssummen geht, spielt dafür keine Rolle. Falls Angaben fehlerhaft oder unvollständig sind, kannst du von deinem Händler, Lieferanten oder Dienstleister eine korrekte Rechnung verlangen.

Lektüretipp: Du willst eine korrekte Rechnung einfordern, ohne deinen Kunden vor den Kopf zu stoßen? Wie das geht, erfährst du im invoiz-Blogbeitrag „Checkliste Eingangsrechnungen“. Dort steht auch, wie du notfalls die Bezahlung als Druckmittel einsetzt.

3. Eingangsrechnungen und Quittungen erfassen

Den Nachweis einer Betriebsausgabe und einer Vorsteuerzahlung erbringst du in der Regel auf Grundlage einer Eingangsrechnung, Quittung oder eines vergleichbaren Zahlungsnachweises. Mit den Besonderheiten der verschiedenen Belegarten beschäftigt sich der invoiz-Blogbeitrag „Was ist eigentlich der Unterschied zwischen Rechnung und Quittung?“

Gesetzeskonforme Rechnungen dürfen sowohl auf Papier als auch elektronisch übermittelt werden. Die elektronische Übertragung setzt aber voraus, dass der Empfänger damit einverstanden ist. Sofern du nicht ausdrücklich zugestimmt hast, kannst du eine Rechnung auf Papier verlangen.

Wie du die vorliegenden Zahlungsbelege mit invoiz erfasst, hängt davon ab, ob sie auf Papier oder in elektronischer Form vorliegen:

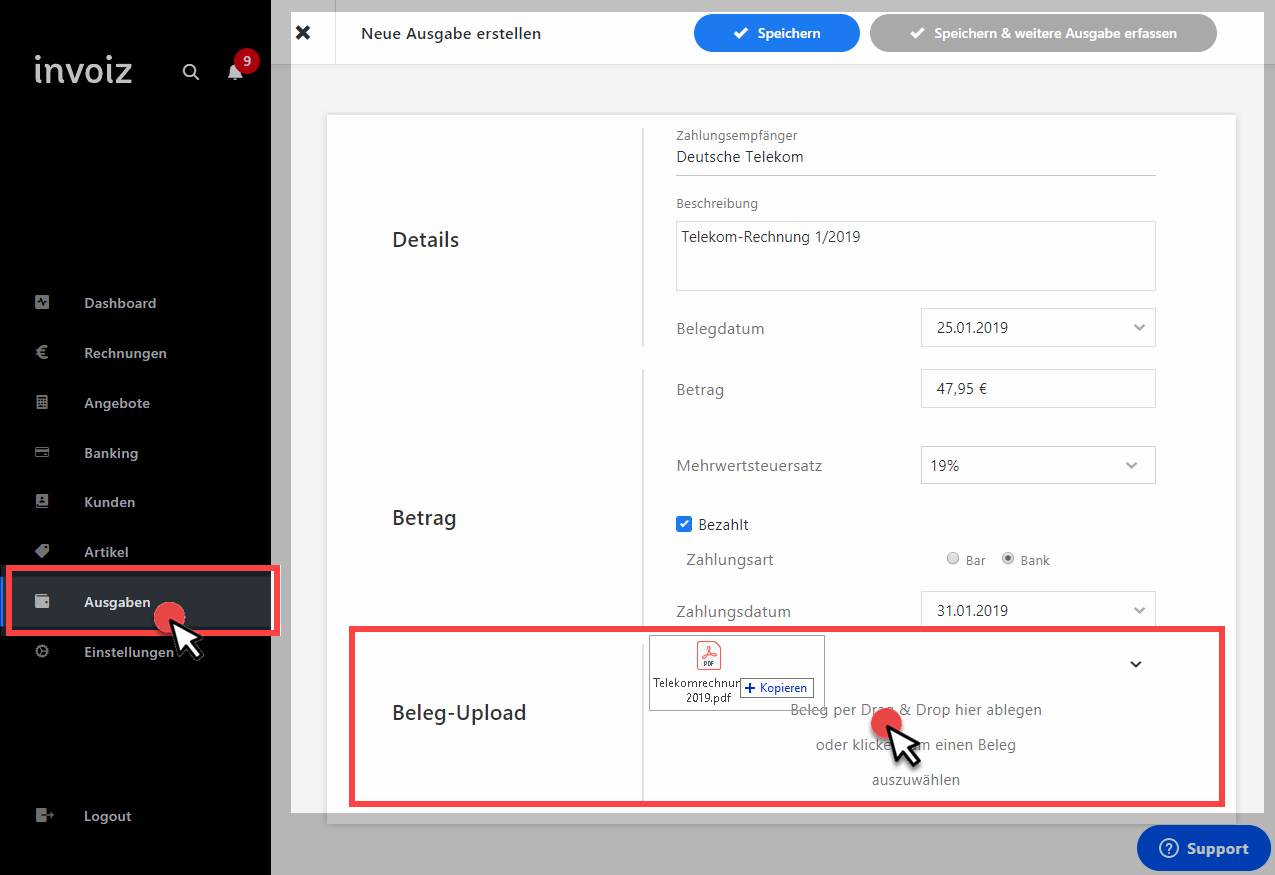

- Originär elektronische Belege kannst du im invoiz-Arbeitsbereich “Ausgaben” direkt in das Feld „Beleg-Upload“ einfügen. Das ist direkt per „Drag & Drop“ möglich. Alternativ verwendest du den Dateiauswahl-Dialog deines Browsers.

- Papierbelege lassen sich ebenfalls mit invoiz erfassen: Zuvor müssen sie jedoch gescannt werden. Was beim Scannen eingehender Papierrechnungen zu beachten ist, erfährst du im nächsten Abschnitt.

Lektüretipp: Ausführlichere Informationen zum smarten Ausgabenmodul findest du im invoiz-Tutorial „Betriebsausgaben im Rechnungsprogramm erfassen“.

4. Eingangsrechnungen und Quittungen aufbewahren

Du hast deine Ausgabenbelege geprüft, bezahlt und in invoiz erfasst. Anschließend hast du sie selbst oder mithilfe deines Steuerberaters bei der Einnahmenüberschussrechnung und der Umsatzsteuererklärung berücksichtigt. Soweit, so gut. Bleibt noch die Frage nach den langfristigen Aufbewahrungs- und Archivierungspflichten:

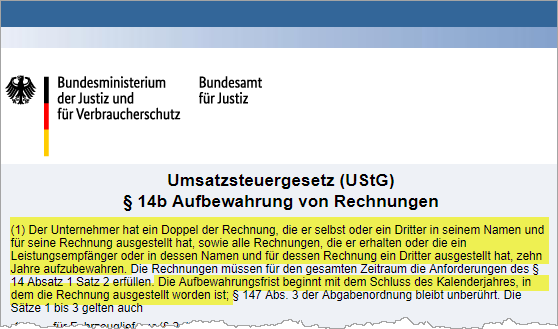

- 14b UStG sieht für Rechnungen eine 10-jährige Aufbewahrungsfrist vor. Die 10-Jahresfrist gilt sowohl für Eingangsrechnungen als auch für Kopien deiner Ausgangsrechnungen.

Die Aufbewahrungsfrist beginnt am Ende des Kalenderjahres, in dem die betreffende Rechnung ausgestellt worden ist. Beispiel: Wenn im Jahr 2019 eine Betriebsprüfung bei dir stattfindet, musst du Rechnungen bis zurück ins Jahr 2009 vorlegen können. Falls du damals schon selbstständig warst, versteht sich. 🙂 Die Aufbewahrungsfrist älterer Rechnungen ist inzwischen abgelaufen.

Wichtig: Sämtliche Dokumente, die für bereits schwebende Steuer- oder sonstige Gerichtsverfahren bedeutsam sind, solltest du auf jeden Fall verwahren. Das gilt auch dann, wenn die allgemeine Aufbewahrungsfrist bereits abgelaufen ist.

Ausführliche Informationen zu den steuerlichen und handelsrechtlichen Aufbewahrungspflicht findest du im invoiz-Blogbeitrag „Welche Belege du im neuen Jahr wegwerfen darfst“.

Und gleich noch ein Hinweis auf die Archivierungsvorschriften für Eingangsrechnungen: Theoretisch kannst du dir ein betriebliches Papierarchiv ganz sparen. Die „Grundsätze zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff“ (kurz: GoBD) erlauben das elektronische Archivieren. Ob es sich um Papierrechnungen oder originär elektronische Rechnungen handelt, spielt keine Rolle:

- Rechnungsdokumente, die bei dir auf elektronischem Weg eintreffen (z. B. als E-Mailanhang oder Internet-Download), musst du nicht ausdrucken. Es genügt, wenn du sie in dem Format speicherst, in dem sie bei dir eingetroffen sind (z. B. als PDF-Dokument).

- Auch das „ersetzende Scannen“ ist erlaubt. Das bedeutet: Nachdem du eingehende Papierrechnungen eingescannt hast, darfst du das Original grundsätzlich entsorgen.

Die Hürden liegen dafür jedoch ziemlich hoch: Der Scanprozess muss genau dokumentiert werden. Elektronische Dokumente sind so zu archivieren, dass sie gegen nachträgliche Änderungen geschützt sind. Das Speichern im Dateisystems des Computers genügt dafür nicht. Erforderlich ist ein revisionssicheres elektronisches Archivsystem. Im einfachsten Fall kann das die Speicherung auf einem permanenten externen Speichermedium sein (z. B. Nur-Lese-Datenträger wie CD-ROM oder DVD-ROM).

Elektronisch archivierte Dokumente müssen innerhalb der Aufbewahrungsfrist jederzeit wieder lesbar gemacht werden können. Das Finanzamt verlangt dabei die bildliche Übereinstimmung von Original und Scan-Wiedergabe. Texterkennung ist nur dann zulässig, wenn der Textinhalt zusätzlich zur Abbildung gespeichert wird. Das ist beispielsweise bei durchsuchbaren PDFs der Fall (z. B. im „PDF/A“-Format).

Praxistipps:

- Wie du die Anforderungen an ein- und ausgehende Rechnungen in deinem Betrieb erfüllst, besprichst du im Detail mit deinem Steuerberater. Der kann dich auch beim ersetzenden Scannen, Archivieren und beim Erstellen einer GoBD-konformen „Verfahrensdokumentation“ unterstützen.

- Bevor du Rechnungen und andere wichtige Dokumente voreilig schredderst, verschaffst du dir am besten erst einmal einen Überblick. Bei Selbstständigen und Kleingewerbetreibenden hält sich die Zahl der Einnahmen- und Ausgabenbelege oft in überschaubarem Rahmen. Ein paar hundert Dokumente pro Jahr lassen sich leicht in zwei, drei Ordnern unterbringen. So viel Platz ist in der kleinsten Hütte.

Die wichtigsten Dokumente vorsichtshalber in Papierform aufzuheben, ist jedenfalls besser als sich später den Schätzungen des Finanzamts auszuliefern.

Noch Fragen?

Was beim Prüfen und Aufbewahren von Rechnungen und Quittungen sonst noch alles zu beachten ist, erfährst du auf folgenden Seiten:

- Schluss mit der Zettelwirtschaft: Betriebsausgaben im Rechnungsprogramm erfassen

- Aufbewahrungspflicht: Welche Belege du im neuen Jahr wegwerfen darfst

- invoiz: Rechnungssoftware mit GoBD-Anschluss

- Hilfe zur Selbsthilfe: Keine Quittung? Eigenbeleg reicht (oft)!

- Kleinbetragsrechnungen: Jetzt bis 250 Euro zulässig!

- Moment mal: Was ist eigentlich der Unterschied zwischen Rechnungen und Quittungen?

- Besuch vom Finanzamt: Wie geht eigentlich eine „Steuerprüfung“?

- Steuern & Buchführung: Selber machen oder Berater?

- Rechnung schreiben: Die 10 Pflichtangaben

- Tutorial: Schritt für Schritt zur Profi-Rechnung

Am besten probierst du die invoiz-Demo gleich aus. Einfach mit E-Mailadresse und Passwort registrieren. Und sofort steht dir der volle Funktionsumfang kostenlos zur Verfügung. Du kannst das Rechnungsprogramm dann auf Herz und Nieren testen. So bist du hinterher sicher, dass es alle deine Anforderungen erfüllt.