Die Anmeldung als Kleinunternehmer ist keine Raketenwissenschaft. Vorab ein paar Basisinformationen, wann du für das Finanzamt bei der Umsatzsteuer Kleinunternehmer bist. Bei der Kleinunternehmer-Regelung handelt es sich um eine Vereinfachung des Umsatzsteuerrechts.

Denn die Regelung findet sich in § 19 UStG. Sie gilt für Unternehmer deren Umsätze im Vorjahr bis zu 22.000 Euro betragen. Im jeweils laufenden Jahr dürfen Kleinunternehmer voraussichtlich nicht mehr als 50.000 Euro umsetzen.

Wichtig:

- Ab 2020 darfst dein Vorjahresumsatz als Kleinunternehmer 22.000 Euro Umsatz betragen (statt zuvor 17.500 Euro pro Jahr).

- Das 50.000-Euro-Umsatzlimit für das laufende Jahr bleibt unverändert.

- Auf die Einkommensteuer wirkt sich die Umsatzsteuer-Vereinfachung nicht aus. Auch Kleinunternehmer müssen eine Einnahmen-Überschuss-Rechnung erstellen. Inzwischen sogar auf dem amtlichen Vordruck („Anlage EÜR“). Weitere Informationen findest du im invoiz-Blog: „Anlage EÜR: Jetzt auch für Kleinunternehmer Pflicht!„

Lektüretipp: Die Begriffe Kleingewerbe und Kleinunternehmer sind nicht gleichbedeutend. Mehr dazu erfährst du im invoiz-Blogbeitrag „Kleinunternehmer und Kleingewerbe: Was ist der Unterschied?“

Deine Vorteile: Anmeldung als Kleinunternehmer

Wenn du die Kleinunternehmerregelung in Anspruch nimmst, kannst du dir die monatlichen Umsatzsteuervoranmeldungen ans Finanzamt sparen. Weil deine Rechnungen keine Umsatzsteuer enthalten. Im Gegenzug verzichtest du aber auch auf die Erstattung der Vorsteuer. Die Vorsteuer ist der Umsatzsteueranteil deiner geschäftlichen Einkäufe.

Nicht ganz so bekannt sind folgende Aspekte:

- Der „Kleinunternehmer“ ist keine besondere Rechtsform. Du bist entweder als Freiberufler, Selbstständiger, Land- oder Forstwirt tätig. Oder du betreibst als Einzelunternehmer einen Gewerbebetrieb.

- Auch ins Handelsregister eingetragene Personen- und Kapitalgesellschaften (z. B. OHGs, GmbHs oder die Unternehmergesellschaften) können „Kleinunternehmer“ sein.

- Auf Art und Umfang der einzelnen Warenlieferungen und Dienstleistungen kommt es nicht an,

- Die Kleinunternehmerregelung ist immer personenbezogen: Zwar darfst du theoretisch mehrere kleine Unternehmen betreiben. Um als Kleinunternehmer zu gelten, darf aber der umsatzsteuerliche Gesamtumsatz (!) aller Betriebe nicht über der Kleinunternehmergrenze liegen.

Mit Ausnahme einiger Umsatzsteuer-Bestimmungen gelten für Kleinunternehmer dieselben steuerlichen und sonstigen rechtlichen Vorschriften wie für alle anderen Unternehmer! Das betrifft auch die Meldepflichten. Die haben wir für dich unter der Überschrift „Genehmigungen und Meldepflichten: Muss das sein?“ zusammengefasst.

Zeile für Zeile zur Anmeldung als Kleinunternehmer

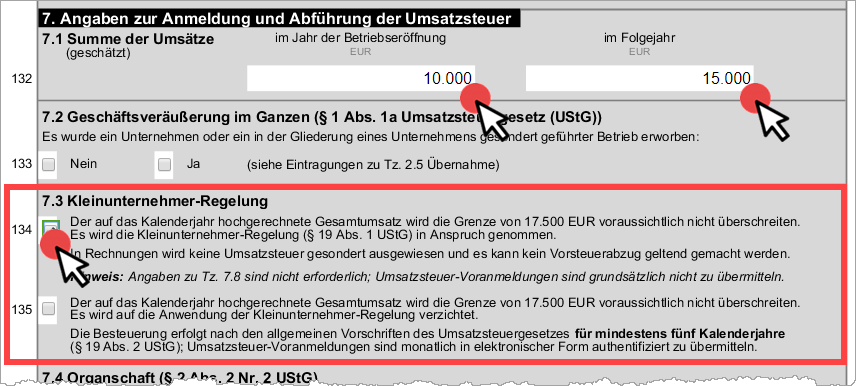

Auch Kleinunternehmer müssen ihre Tätigkeit beim Finanzamt anmelden. Lediglich beim „Fragebogen zur steuerlichen Erfassung“ gibt es für Kleinunternehmer auf Seite 6 im Abschnitt „7. Angaben zur Anmeldung und Abführung der Umsatzsteuer“ eine Besonderheit:

Hier machst du die folgenden Angaben:

- Im Abschnitt 7.1 trägst du in Zeile 132 die Summe deiner geschätzten Umsätze im Jahr der Betriebseröffnung und im Folgejahr ein.

Wichtig: Die Kleinunternehmer-Umsatzgrenze von 17.500 Euro (ab 2020: 22.000 Euro) ist ein Jahreswert. In der Zeile 7.1 gibst du deine tatsächliche Umsatzerwartung an. Wenn du nicht im Januar startest, erledigt das Finanzamt die Hochrechnung deines „Rumpfjahr“-Umsatzes auf das Gesamtjahr selbst. - Unter Punkt 7.3 teilst du dem Finanzamt in Zeile 134 mit, dass du die Voraussetzungen der Kleinunternehmerregelung erfüllst. Und dass du sie in Anspruch nehmen willst: Das war’s dann auch schon!

Noch ein wichtiger Hinweis zum Schluss: Umsätze von Kleinunternehmern sind nicht steuerfrei! Die Umsatzsteuer wird bloß „nicht erhoben“.

Du verkaufst umsatzsteuerfreie Waren und / oder Dienstleistungen? Zum Beispiel im Bereich der Medizin oder Bildung? Dann werden diese Umsätze nicht auf die Kleinunternehmer-Umsatzgrenze angerechnet. Die dazugehörigen Angaben machst du auf dem Finanzamts-Fragebogen im Abschnitt 7.5.

Außerdem trägst du in Abschnitt 7.6. den Steuersatz ein, der für deine Dienstleistungen und / oder Produkte gilt. Das Finanzamt geht grundsätzlich davon aus, dass du den Regelsteuersatz von 19 % anwendest.

Du erbringst Leistungen, die dem „ermäßigten Steuersatz“ von 7 % unterliegen? Dann gibst du „Art des Umsatzes / der Tätigkeit“ in Zeile 147 an.

Lektüretipp: Ausführlichere Informationen zu diesem Thema bietet der invoiz-Blogbeitrag „Welcher Steuersatz gilt? 0%, 7 % oder 19 %?“

Du willst noch mehr zum Thema Kleinunternehmer und der Kleinunternehmerregelung wissen?In unserer invoiz Bibliothek findest du eine umfassende Informationsseite! Einmal hier entlang: „Kleinunternehmerregelung: Was du als Kleinunternehmer wissen musst!“. 🙂 |

Noch Fragen?

Was du als Kleinunternehmer sonst noch wissen solltest, erfährst du auf folgenden Seiten:

- Steuern & Buchführung: Selber machen oder Berater beauftragen?

- Crashkurs „Kleinunternehmerregelung“

- Moment mal? Brauchen Kleinunternehmer eine Umsatzsteuer-IdNr?

- Wie denn nun: „Umsatzsteuer“ oder „Mehrwertsteuer“?

- Umsatzsteuerpraxis: Von der Steuersignatur zur Steuererklärung

- Selbstständig machen? So meldest du dich beim Finanzamt an!

- Welche Steuern zahlen Unternehmer? Die Umsatzsteuer

- Welche Steuern zahlen Unternehmer? Die Einkommensteuer

- Angebot schreiben: So geht’s!

- Rechnung schreiben: So geht’s!

- Mahnung schreiben: So geht’s!

Teste invoiz einfach kostenlos auf Herz und Nieren. Bloß mit E-Mail-Adresse und Passwort registrieren. Und sofort steht dir der volle Funktionsumfang zur Verfügung.

Hallo sehr geehrte Teammitglieder,

wie wäre es, wenn ihr für Kleinunternehmer eine Warnung einbaut; „Wenn du weiter so erfolgreich wirtschaftest, am Jahresende die Grenze von 17.500 € Umsatz überschritten wird. Das bedeutet, dass Du ab 1. Januar ohne vom Finanzamt informiert zu werden Rechnungen mit MWST ausstellen musst.“

Es gibt meiner Recherche nach in Deutschland kein Rechnungs Programm, dass darauf hinweist. Dabei ist es so einfach für das Programm. Der User versteht meist nicht bewusst, das es nicht um den Gewinn geht, und wirtschaftet einfach weiter bis nach Abgabe und Erhalt der Einkommensteuerklärung im Sommer.

Durch diesen automatischen unverbindliche Warnung können über ca 2000 € nachträglich zu zahlender Ust eingespart werden.

Ich stehe in Kontakt mit Finanzbeamten, die mir auch bestätigen, wie oft Kleinunternehmer in diese Falle tappen. Für diese Berechnung ist kein Steuerberater, kein Finanzamt nötig, – ledig die Summe der Rechnungen pro Jahr dürfen nicht über 17500 € gehen. Denkt darüber bitte nach!

Lieber invoiz Nutzer, vielen Dank für dein Feedback! Den Punkt haben wir bereits ins Auge gefasst! 🙂 Liebe Grüße vom invoiz Team, Wiebke

Wir betreiben ein Kleinunternehmen (GbR, Mehrwertsteuerpflichtig) mit zwei Personen. Nun möchten wir eine weitere GbR gründen, mit 4 Personen. Die beiden anderen Gesellschafter sind in keinen weiteren Gesellschaften. Wie verhält es sich jetzt mit dem umsatzsteuerpflichtigen Gesamtumsatz aus unserem Betrieb . Wird dieser (personenebezogen) für uns wirklich mit in die neue GbR übertragen.