Bei der Mehrwertsteuer (= Umsatzsteuer) gibt es mehrere verschiedene Steuersätze:

- Der Regelsteuersatz liegt seit über zehn Jahren 19 Prozent.

- Der ermäßigte Umsatzsteuersatz beträgt 7 Prozent – und das bereits seit 1983!

Die beiden Steuersätze sind in § 12 UStG festgelegt. Außerdem enthält § 4 UStG eine lange Liste von Lieferungen und Leistungen, die ganz von der Umsatzsteuer befreit sind.

Wichtig: Vom 1. Juli 2020 bis voraussichtlich zum 31. Dezember 2020 gelten zur Bewältigung der Covid19-Folgen niedrigere Steuersätze:

- Der Regelsteuersatz sinkt vorübergehend von 19 auf 16 Prozent.

- Der ermäßigte Steuersatz beträgt nur noch 5 Prozent (statt 7 Prozent).

Am 1. Januar 2021 steigt der Steuersatz bei der Mehrwertsteuer wieder. Die gesetzliche Grundlage der Ausnahmeregelung bildet § 28 UStG. Ausführlichere Informationen findest du im BMF-Schreiben zur „Befristeten Absenkung des allgemeinen und ermäßigten Umsatzsteuersatzes“.

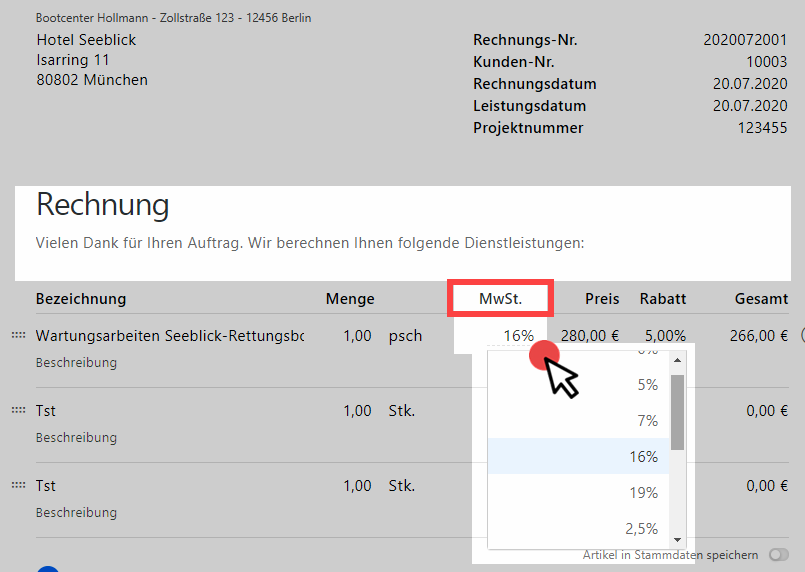

invoiz-Freestyle bei den Mehrwertsteuer Steuersätzen

Die gute Nachricht vorweg: invoiz lässt dir bei der Wahl des richtigen Steuersatzes die freie Wahl. In der „MwSt“-Spalte deiner Rechnungen stehen dir zurzeit die folgenden Mehrwertsteuersätze zur Verfügung:

- 0 %: steuerfreie Lieferungen und Leistungen aller Art,

- 5 %: reduzierter ermäßigter Steuersatz in Deutschland,

- 7 %: ermäßigter Steuersatz in Deutschland,

- 19 %: Regelsteuersatz in Deutschland,

- 16 %: reduzierter Regelsteuersatz in Deutschland,

- 2,5 %: reduzierter Steuersatz in der Schweiz,

- 3,7 %: Sondersatz für Beherbergungsdienstleistungen in der Schweiz,

- 5,5 %: Steuersatz für Land- und Forstwirtschaft in Deutschland,

- 7,7 %: allgemeiner Steuersatz in der Schweiz,

- 10 %: reduzierter Steuersatz in Österreich,

- 10,7 %: Steuersatz für Land- und Forstwirtschaft in Deutschland und

- 20 %: allgemeiner Steuersatz in Österreich.

Jugend forscht? Keine gute Idee!

Bevor du dich mit den wichtigsten Steuersatz-Unterschieden beschäftigst, ein paar wichtige Hinweise vorweg:

Der folgende Überblick ist nur als grobe Orientierung gedacht. Die Finanzamtsprüfer kontrollieren Umsatzsteuer-Vorgänge ganz besonders genau. Sollte der passende Steuersatz in deinem Fall nicht eindeutig sein, verlässt du dich besser nicht auf Auskünfte in Onlineforen oder Blogbeiträge – und seien sie auch noch so fundiert! 😊

Das Umsatzsteuer-Inkasso im Auftrag des Staates birgt eine Menge Fallen – und das Finanzamt wälzt das Fehlerrisiko auf dich ab. Frag also im Zweifel unbedingt beim Steuerberater, bei deinem Berufs- oder Branchenverband oder der IHK nach.

Du bist unsicher, welche Lieferung oder Leistung mit welchem Steuersatz versteuert wird? Im Zweifel klärst du die richtigen Steuersätze am besten direkt mit dem Finanzamt.

Korrekte Mehrwertsteuer Steuersätze? Augen auf!

Welcher Prozentsatz ist der richtige? Fehlentscheidungen gehen letztlich immer zu deinen Lasten – das Finanzamt sorgt auf jeden Fall dafür, dass es zu seinem Geld kommt. Wenn sich nach Jahren erst anlässlich einer Steuerprüfung herausstellt, dass du auf deinen Ausgangsrechnungen den falschen Steuersatz ausgewiesen hast, kann das sehr teuer werden.

- Wenn du deinen Kunden zu Unrecht den ermäßigten Steuersatz (= zu wenig Umsatzsteuer) in Rechnung gestellt hast, musst du die Differenz aus eigener Tasche bezahlen.

- Sicherheitshalber immer den höchsten Steuersatz zu berechnen, ist umgekehrt auch keine Lösung: Falls der ermäßigte Steuersatz oder gar keine Umsatzsteuer fällig gewesen wäre, musst du deine Umsatzsteuer-Einnahmen trotzdem in voller Höhe abführen. Deine Unternehmenskunden verlieren zugleich einen Teil ihres Vorsteueranspruchs: Statt 19 % (bis 31.12.2020: 16 %) dürfen sie nur 7 % (bis 31.12.2020: 5 %) oder womöglich gar keine Vorsteuer geltend machen!

Damit sind wir auch schon beim ersten inhaltlichen Aspekt: Der richtige Umsatzsteuersatz hängt von der Art des einzelnen Umsatzes ab. Also nicht von der Art deines Betriebes oder deiner Stellung als Selbstständiger.

Je nach Lieferung oder Leistung und Zielgruppe berechnen Selbstständige und Unternehmer verschiedene Steuersätze – manchmal sogar auf ein und derselben Rechnung!

Nun aber zu den einzelnen Steuersätzen. Fangen wir mit dem seltensten Fall an:

0%: Die wichtigsten Mehrwertsteuer-Befreiungen

Dass du gar keine Mehrwertsteuer (= Umsatzsteuer) in Rechnung stellen musst, kommt recht selten vor. Zumal es sich beim bekanntesten Fall steuerfreier Umsätze genau genommen gar nicht um eine Steuerbefreiung handelt:

Umsatzsteuerliche Kleinunternehmer sind nämlich gar nicht von der Steuer befreit. Die Steuer wird bloß „nicht erhoben“. Mehr zu diesem Thema erfährst du in unserem „Crashkurs Kleinunternehmer-Regelung“.

Tatsächlich von der Umsatzsteuer befreit sind hingegen unter anderem die folgenden Umsätze:

- die meisten Lieferungen an ausländische Kunden sowie viele Dienstleistungen für ausländische Unternehmen (vor allem im EU-Raum gelten hier extrem komplizierte Vorschriften, für die du unbedingt einen Steuerberater brauchst!),

- manche Vermittlungsleistungen (etwa die Vermittlung von Krediten und anderen Finanzgeschäften),

- exotische Umsätze wie die für die Luft- und Seeschifffahrt oder Lieferungen von Gold an Zentralbanken,

- viele medizinische und pflegerische Leistungen von Krankenhäusern, Altenheimen und selbstständigen Dienstleistern,

- bestimmte Umsätze von Postunternehmen,

- wissenschaftliche Leistungen und Veranstaltungen,

- manche kulturellen und sportlichen Veranstaltungen und auch

- viele Umsätze von Schulen und Bildungsträgern sowie selbstständigen Dozenten, die für solche Einrichtungen arbeiten.

Die grundsätzlichen Vorschriften zu Steuerbefreiungen aus insgesamt 28 verschiedenen Anwendungsbereichen findest du in § 4 UStG. Ausführlichere Erläuterungen zu den Steuerbefreiungen bietet der aktuelle Umsatzsteueranwendungserlass (auf den Seiten 176 bis 317). Aber wie gesagt: Deren Interpretation und die Anwendung auf deinen Einzelfall überlässt du am besten einem Experten.

7% (bis 31.12.2020: 5 %) : Der ermäßigte Mehrwertsteuer-Steuersatz

Vorsicht ist auch bei Anwendung des ermäßigten Steuersatzes geboten. Relativ eindeutig (wenn auch zum Teil höchst fragwürdig) sind die Vergünstigungen bei Verkauf und Vermietung von Gegenständen.

Begünstigte Waren

Denn als Ergänzung zu § 12 Abs. 2 Nr. 1 UStG liefert Anlage 2 des Umsatzsteuergesetz eine recht genaue „Liste der dem ermäßigten Steuersatz unterliegenden Gegenstände“. Viele der dort genannten Steuervergünstigungen sind sozial oder kulturell motiviert und leuchten im Prinzip (!) auch ein. So gewährt der Fiskus den Umsatzsteuer-Nachlass unter anderem auf …

- viele Nahrungsmittel und manche Getränke,

- zahlreiche landwirtschaftliche Produkte,

- die meisten Bücher, Zeitungen und Zeitschriften (nicht jedoch E-Books und Hörbücher!),

- manche Waren des medizinischen und pflegerischen Bedarfs (z. B. Rollstühle, Prothesen und andere „Körperersatzstücke“) oder auch

- selbst geschaffene Kunstgegenstände (z. B. eigene Zeichnungen, Gemälde und Skulpturen).

Der in sich keineswegs stimmige Katalog der Steuervergünstigungen für bestimmte Warengruppen sorgt immer wieder für Kritik und ist immer wieder Anlass für Erheiterung (wenn zum Beispiel für Maultiere und Maulesel der ermäßigte Steuersatz gilt, für Hausesel hingegen der volle Steuersatz).

Immerhin lässt sich anhand der Aufzählung in Anlage 2 des Umsatzsteuergesetzes recht gut eingrenzen, ob der ermäßigte Steuersatz auf bestimmte Waren infrage kommt. Genaueren Aufschluss geben die Ausführungsvorschriften, die im aktuellen Umsatzsteueranwendungserlass enthalten sind (auf den Seiten 398 bis 427).

Begünstigte Dienstleistungen

Dort findest du auch die Ausführungsvorschriften zu den begünstigten Dienstleistungen, die in § 12 Abs. 2 Nr. 3 bis 11 UStG aufgelistet sind. Zwar sind auch hier einige Leistungen recht eindeutig bezeichnet, wie zum Beispiel …

- Zahntechniker-Leistungen,

- Eintrittsgelder für Kultur- und Bildungsveranstaltungen,

- Übernachtungen in Hotels, Gaststätten und auf Campingplätzen oder

- die Leistungen gemeinnütziger, mildtätiger und kirchlicher Vereine und ähnlicher Einrichtungen.

Andererseits gibt es dort ausgesprochen dehnbare Vorschriften. Besonders interpretationsbedürftig sind die Bestimmungen aus Sicht kreativer Dienstleister. So gilt der ermäßigte Steuersatz laut § 12 Abs. 2 Nr. 7 c UStG auch für „die Einräumung, Übertragung und Wahrnehmung von Rechten, die sich aus dem Urheberrechtsgesetz ergeben“.

Um welche Art von Urheberrecht es sich handelt, ist dabei unerheblich. Ganz gleich, ob …

- journalistische Texte, Romane oder literarische Übersetzungen,

- Werbetexte oder Pressemitteilungen,

- Fotos, Filme oder Kompositionen,

- Software-Programmierungen, Website- oder Logogestaltung:

Grundsätzlich greift bei Vermarktung kreativer Leistungen der ermäßigte Steuersatz. Es muss sich also keineswegs um Werke der Hochkultur handeln:

Die ästhetische Qualität spielt keine Rolle. Belletristik, Sachbuch, Fachbuch, Werbung – alles geht. Entscheidend sind im Zweifel die „Schöpfungshöhe“ und die Verwertungsart. Wie gesagt, die Details besprichst du am besten mit einem Steuerberater oder anderen Experten.

19% (bis 31.12.2020: 16 %): Der Regelsteuersatz

Mit diesem Spezialfall sind wir auch schon im Geltungsbereich des Regelsteuersatzes gelandet. Wer in der Kreativ-Branche arbeitet, beim jeweiligen Auftrag jedoch kein urheberrechtlich geschütztes Werk schafft und verwertet, muss 19 % Umsatzsteuer in Rechnung stellen.

Hier ein paar Beispiele:

- Lektoren, Redakteure, Korrektoren und nicht-literarische Übersetzer, die Werke anderer Urheber lediglich bearbeiten,

- Programmierer und Webdesigner, die bereits vorhandene Module oder Vorlagen nur neu zusammenstellen – sie alle berechnen 19 % Umsatzsteuer auf ihre Leistungen.

- Auch der Fotograf, der auf einer privaten Hochzeit Bilder macht und an das Hochzeitspaar und dessen Familie verkauft, stellt 19 % Umsatzsteuer in Rechnung. Verkauft jedoch derselbe Fotograf die Verwertungsrechte an den Bildern einer Promi-Hochzeit an eine Zeitschrift, berechnet er 7 % Umsatzsteuer.

Eine Ausnahme von der Einzelfallprüfung gilt für hauptberufliche Journalisten: Sie dürfen generell 7 % Umsatzsteuer für ihre Werke in Rechnung stellen – selbst wenn im Einzelfall die Schöpfungshöhe eines bestimmten Auftrags (z. B. eines unkommentierten Veranstaltungskalenders) nicht ausreicht, um es als urheberrechtlich geschütztes Werk einzustufen.

So wichtig Vorsicht und fachlicher Rat beim Übergang zwischen ermäßigtem und allgemeinem Steuersatz sind: Zahlenmäßig handelt es sich bei den genannten Zweifelsfällen zum Glück um einen vergleichsweise kleinen Ausschnitt.

Bei den allermeisten Geschäften in Handel und Handwerk, produzierendem Gewerbe und Industrie sowie im gewerblichen Dienstleistungsbereich ist die Anwendung des 19-prozentigen Regelsteuersatzes völlig unstrittig.

Mehrwertsteuer Steuersätze: Finanzielle Folgen

Sofern du den richtigen Steuersatz anwendest, halten sich die finanziellen Nachteile des höheren Steuersatzes für dich übrigens in Grenzen:

- Für deine Geschäftskunden stellt der Umsatzsteuer-Anteil deiner Rechnungen ohnehin einen durchlaufenden Posten dar. Sie können die Umsatzsteuer an ihre Kunden weitergeben. Außerdem verrechnen sie die gezahlte Vorsteuer mit ihren eigenen Umsatzsteuer-Einnahmen.

- Private Endkunden müssen zwar einen etwas höheren Verkaufspreis bezahlen: Weil deine Wettbewerber jedoch denselben Steuersatz in Rechnung stellen müssen, entstehen für dich keine Nachteile.

- Allein die umsatzsteuerlichen Kleinunternehmer stehen sich bei Geschäften mit Endverbrauchern besser. Sie dürfen den im Gesamtpreis enthaltenen, aber nicht ausgewiesenen Umsatzsteuer-Anteil in die eigene Tasche stecken, Alternativ können sie von vornherein etwas günstigere Preise anbieten.

Soweit zu den Auswirkungen der Umsatzsteuersätze in deinen Ausgangsrechnungen: Im Auge behalten solltest du die Anwendung des richtigen Steuersatzes aber auch bei deinen Eingangsrechnungen.

Denn Fehler des Rechnungsausstellers gehen zu deinen Lasten. Vor allem bei hohen Rechnungen mit 19-prozentigem Umsatzsteuer-Anteil solltest du genauer hinschauen: Falls für die betreffende Lieferung oder Leistung eigentlich der ermäßigte Steuersatz gilt, darfst du nur 7 % Umsatzsteuer als Vorsteuer geltend machen: Der Rest ist Lehrgeld.

Wenn dir der Fehler sofort auffällt, hast du Anspruch auf eine korrigierte Rechnung. Der falsche Steuersatz wird erst Jahre später festgestellt – zum Beispiel anlässlich einer Steuerprüfung?

Dann kannst du ebenfalls versuchen, vom Aussteller nachträglich eine korrigierte Rechnung zu bekommen. Dann kann du deinerseits die Umsatzsteuererklärung korrigieren. Doch ob dein Geschäftspartner Jahre später dazu bereit und in der Lage ist, steht auf einem anderen Blatt.

Fragen zu den Mehrwertsteuer Steuersätzen?

Was bei den Steuersätzen sonst noch alles beachten solltest, und wie invoiz dir dabei hilft, erfährst du auf folgenden Seiten:

- Crashkurs „Kleinunternehmerregelung“

- Gewinnrückgang? Einkommensteuer-Vorauszahlungen anpassen!

- Steuervereinfachungen I: Die Vorsteuerpauschale

Noch mehr Fragen?

Dann schreib uns einfach: Wir freuen uns von dir zu hören!

Ganz neu hier?

Am besten probierst du die invoiz-Demo gleich aus. Einfach mit E-Mailadresse und Passwort registrieren. Und sofort steht dir der volle Funktionsumfang kostenlos zur Verfügung.