Selbstständige und Unternehmen kassieren für den Staat die Umsatzsteuer ein. Sie sind aber nicht nur Steuereintreiber: Sie müssen die Steuereinnahmen in vielen Fällen sogar noch vorfinanzieren

- Das liegt am Prinzip der Soll-Versteuerung, das in § 16 UStG festgelegt ist. Das Standard-Berechnungsverfahren wird auch als Berechnung der Umsatzsteuer „nach vereinbarten Entgelten“ bezeichnet.

- Freiberufler und viele kleine Unternehmen dürfen ihre Umsatzsteuereinnahmen alternativ „nach vereinnahmten Entgelten“ berechnen. Die Voraussetzungen der Ist-Versteuerung sind in § 20 UStG zu finden.

Wichtig: Umsatzsteuerliche Kleinunternehmer dürfen auf ihren Rechnungen keine Umsatzsteuer ausweisen und auch keine Vorsteuer geltend machen. Daher spielt die Wahl zwischen Soll- und Ist-Versteuerung für diesen Personenkreis keine Rolle. Ausführliche Informationen zu den Ausnahmebestimmungen für Kleingewerbetreibende mit Jahresumsätzen von bis zu 17.500 Euro findest du auf unserer Themenseite „Kleinunternehmerregelung“.

Nun aber zum Soll-Ist-Problem:

Soll-Versteuerung: Finanzamts Liebling!

Umsatzsteuerpflichtige Gründer erleben beim Inkasso der Umsatzsteuer oft eine böse Überraschung:

- Die Umsatzsteuer „entsteht“ laut § 13 UStG grundsätzlich in dem Monat, in dem die besteuerte Lieferung oder Leistung erbracht wurde. Aktenkundig wird das Entstehen der Umsatzsteuer zu dem Zeitpunkt, in dem die Rechnung geschrieben wird.

- Im Voranmeldezeitraum der Rechnungsstellung (Monat oder Quartal) muss die Umsatzsteuer vom Rechnungsaussteller unverzüglich gemeldet und ans Finanzamt abgeführt werden.

- Ob die Rechnung (und damit den Umsatzsteueranteil) zu dem Zeitpunkt bereits vom Kunden bezahlt ist, interessiert das Finanzamt bei der „Soll-Versteuerung“ nicht. Der Umsatzsteueranteil muss auf jeden Fall ans Finanzamt überwiesen werden!

- Erst wenn sich herausstellt, dass der Kunde eine Rechnung nicht bezahlen wird, kann der zuvor zu viel gezahlte Umsatzsteueranteil wieder von der Zahllast abgezogen werden.

Im Zeitraum zwischen dem Monat der Rechnungsstellung und der Bezahlung durch den Kunden muss der Rechnungssteller den Umsatzsteueranteil vorfinanzieren. Unbezahlte Ausgangsrechnungen stellen in steuerlicher Hinsicht also ein gefährliches Liquiditätsrisiko dar.

Teure Soll-Steuerfalle

Angenommen, du schließt am 29. Januar 2019 ein größeres Projekt ab. Auf den Rechnungsbetrag von 15.000 Euro fallen 19% Umsatzsteuer an. Als soll-versteuerter „Monatsmelder“ musst du den Umsatzsteueranteil von 2.850 Euro bis zum 10. Februar 2019 ans Finanzamt abführen.

Nun beträgt in Deutschland die Forderungslaufzeit im Durchschnitt 45 Tage. Demnach kannst du erst Mitte März 2019 mit dem Zahlungseingang rechnen. Im Ergebnis wartest du nicht nur gut sechs Wochen lang auf deine verdiente Bezahlung. Wegen der Soll-Versteuerung musst du den happigen Umsatzsteueranteil rund vier Wochen lang vorfinanzieren. Lässt sich ein Kunde länger Zeit mit der Bezahlung, wird dein Geschäftskonto sogar noch länger mit mehreren tausend Euro strapaziert!

Im Rahmen der Soll-Versteuerung hast du auf diese Finanzlücke nur bedingt Einfluss:

- Gezieltes Rechnungs-Timing: Durch Verschieben des Rechnungsversands in den nächsten Monat lässt sich der Zeitpunkt der Steuerzahlung um einen Monat nach hinten verlagern. Dadurch wartest du aber auch noch etwas länger auf dein Honorar.

- Mit einer einmonatigen „Dauerfristverlängerung“ für deine Umsatzsteuervoranmeldungen verschaffst du dir ebenfalls etwas mehr Luft. Wie das geht, erfährst du im Blogbeitrag „Steuervereinfachungen: Mehr Zeit für Umsatzsteuer-Voranmeldungen“.

Allerdings erkaufst du dir die einmonatige Dauerfristverlängerung mit einer „Sondervorauszahlung“ in Höhe von einem Elftel der Vorjahres-Zahllast. Wie gewonnen – so zerronnen!

Vorteile der Ist-Versteuerung

Die Besteuerung nach vereinnahmten Entgelten ist das in jeder Hinsicht günstigere Berechnungsverfahren. Die Umsatzsteuer muss erst in dem Voranmeldezeitraum abgeführt werden, in dem der Kunde auch tatsächlich bezahlt hat. Und eine Dauerfristverlängerung kannst du obendrein beantragen.

Durch die Ist-Versteuerung sinkt nicht nur das Liquiditäts-Risiko. Auch die Buchführung ist viel einfacher. Bei der Soll-Versteuerung müssen die Unternehmen ständig den Überblick behalten über die …

- in Rechnung gestellten Lieferungen und Leistungen,

- bereits gemeldeten und abgeführten Umsatzsteueranteile sowie

- die von Kunden tatsächlich bezahlten Rechnungen und Umsatzsteueranteile.

Hinzu kommen Korrekturen, wenn sich die ursprünglichen Buchungen und Umsatzsteuervoranmeldungen aufgrund nachträglicher Preisnachlässe und kompletter Forderungsausfällen ändern. Bereits ein schlichter Skontoabzug sorgt für Korrekturaufwand. Ist-Versteuerer können sich aufwendige Kontroll- und Korrekturbuchungen sparen: Entscheidend ist immer der Zeitpunkt der Zahlung.

Ist-Versteuerung beantragen: Wer darf’s?

Besonders gut haben es Freiberufler und vergleichbare Selbstständige. Sie dürfen die Umsatzsteuer laut § 20 Abs. 1 Nr. 3 UStG auf jeden Fall nach vereinnahmten Entgelten berechnen. Wie hoch die Umsatzerlöse aus selbstständigen Tätigkeiten gemäß § 18 EStG sind, spielt dafür keine Rolle.

Gewerbetreibende können die Ist-Versteuerung hingegen nur beantragen, wenn …

- ihr Jahresumsatz nicht höher als 500.000 Euro ist oder

- sie gemäß § 148 Abgabenordnung von den kaufmännischen Buchführungs-, Aufzeichnungs- und Aufbewahrungspflichten befreit sind.

Mit anderen Worten: Freiberufler, Kleingewerbetreibende und nicht-buchführungspflichtige Unternehmen dürfen die Ist-Versteuerung in Anspruch nehmen.

Alle großen gewerblichen Unternehmen kommen dagegen um die Soll-Versteuerung nicht herum. Das gilt insbesondere für „Handelsgesellschaften“: Die müssen bereits aufgrund ihrer Rechtsform ins Handelsregister eingetragen werden. Auf die Höhe ihres Umsatzes kommt es nicht an.

Zu den Handelsgesellschaften zählen insbesondere …

- Kapitalgesellschaften (wie GmbH und AG, aber auch kleine haftungsbeschränkte Unternehmergesellschaften) sowie

- Personengesellschaften (wie OHG und KG).

Aber auch für alle anderen Unternehmen ist die Soll-Versteuerung erst einmal das Standard-Berechnungsverfahren! Freiberufler, Kleingewerbetreibende und nicht-buchführungspflichtige Unternehmen können sich jedoch bereits beim Anmelden ihrer Tätigkeit für Ist-Versteuerung entscheiden.

Wahl der Ist-Versteuerung

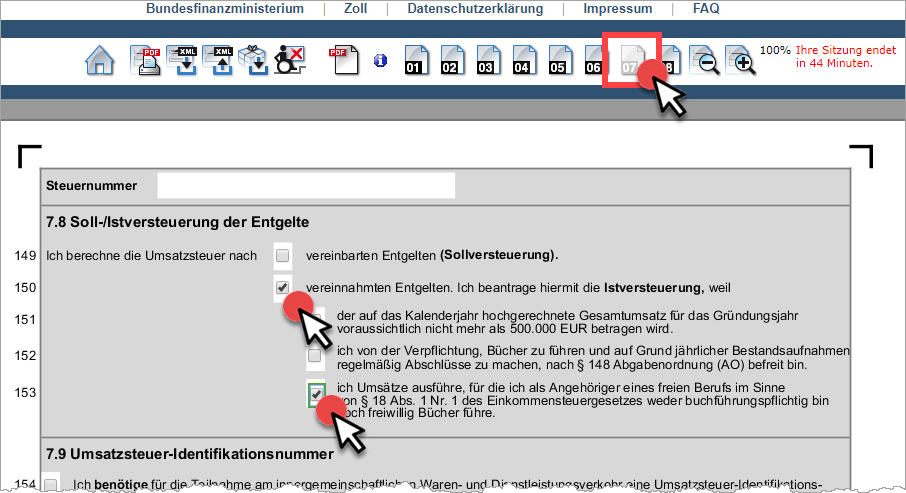

Dazu wählst du im Fragebogen zur steuerlichen Erfassung auf Seite 7 im Abschnitt 7.8 die Option „Ich berechne die Umsatzsteuer nach … vereinnahmten Entgelten.“ Darunter gibst du den in deinem Fall zutreffenden Grund für die Ist-Versteuerung an:

Du hast bislang versäumt, die günstigere Berechnungsart zu nutzen? Kein Problem: Den formlosen Antrag auf Ist-Versteuerung kannst du jederzeit beim Finanzamt stellen. Oft genügt bereits ein Anruf. Beim Umstieg von der Soll-Versteuerung auf die Ist-Versteuerung musst du anschließend nur beachten, dass …

- die Umsatzsteuer aus allen noch nicht abgeschlossenen Vorgängen gemeldet und abgeführt wird und

- kein Vorgang doppelt berücksichtigt wird.

Am besten lässt du dich dabei von deinem Steuerberater unterstützen.

Invoiz und die Soll-/Ist-Versteuerung

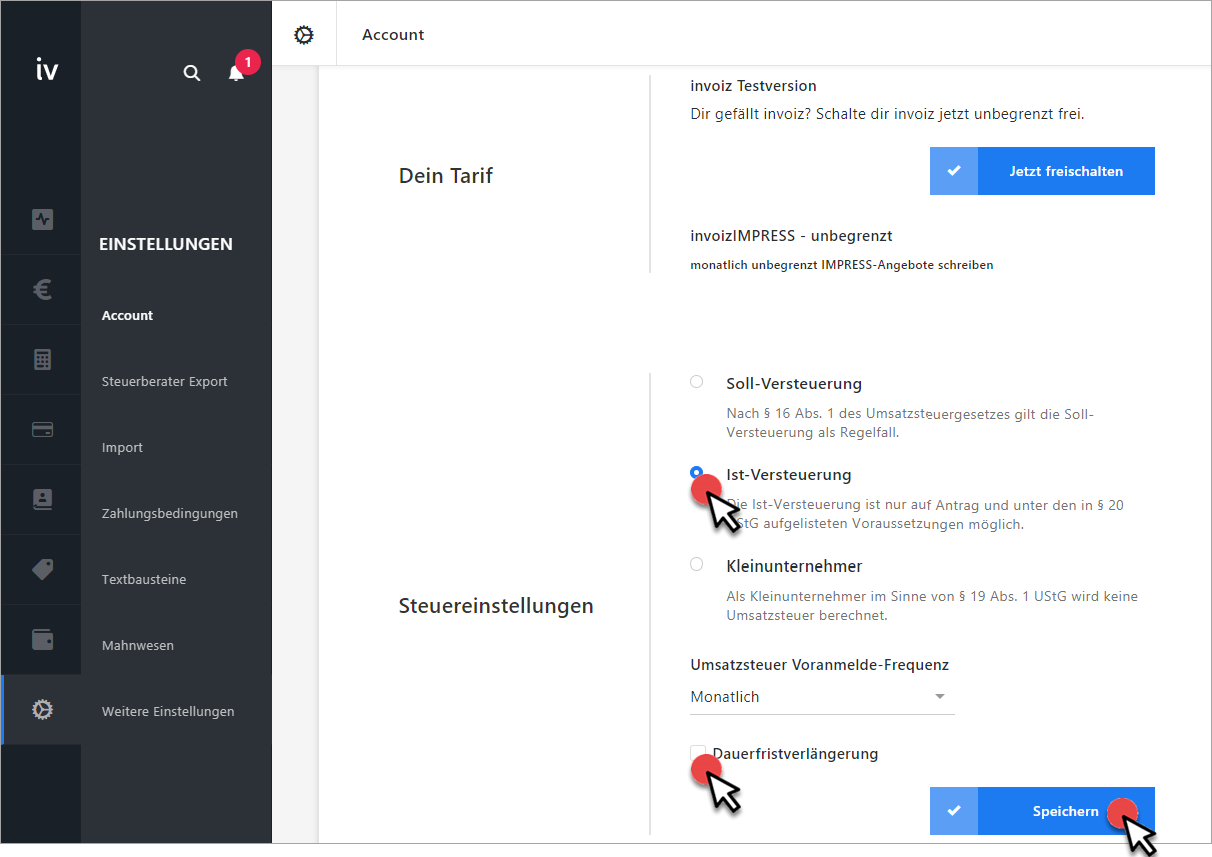

Voreingestellt ist die Soll-Versteuerung auch in invoiz. Wenn du dich für die Ist-Versteuerung entschieden hast, nimmst du die Änderungen unter „Einstellungen > Account“ im Abschnitt „Steuereinstellungen“ vor:

Hier kannst du übrigens auch die „Umsatzsteuer Voranmelde-Frequenz“ anpassen und eine „Dauerfristverlängerung“ aktivieren.

Die geänderten Einstellungen wirken sich auf verschiedene invoiz-Bereiche aus:

- So ändert sich beim „Steuerberater Export“ die Zuordnung deiner Umsätze zu den Voranmelde-Zeiträumen.

- Im invoiz-Dashboard werden die betreffenden Umsätze in der „Umsatz- und Ausgabenstatistik“ und im „Liquiditäts-Barometer“ dem Monat zugeordnet, in dem sie tatsächlich bezahlt wurden.

Noch Fragen?

Was bei der Umsatzsteuer sonst noch alles zu beachten ist und wie invoiz dir dabei hilft, erfährst du auf folgenden Seiten:

- Welche Steuern zahlen Unternehmer? Teil 4: Umsatzsteuer

- Umsatzsteuerpraxis: Von der Steuersignatur zur Steuererklärung

- Welcher Steuersatz gilt? 0%, 7% oder 19%?

- Was denn nun: Umsatzsteuer oder Mehrwertsteuer?

- Steuervereinfachungen:Mehr Zeit für Umsatzsteuer-Voranmeldungen

- Schlussrechnungen:Vorsicht mit der Umsatzsteuer!

- Steuern & Buchführung: Selber machen oder Berater?

- Besuch vom Finanzamt: Wie geht eigentlich eine „Steuerprüfung“?

Am besten probierst du die invoiz-Demo gleich aus. Einfach mit E-Mailadresse und Passwort registrieren – und sofort steht dir der volle Funktionsumfang kostenlos zur Verfügung. Du kannst das Rechnungsprogramm dann 14 Tage lang auf Herz und Nieren testen. So bist du hinterher sicher, dass es alle deine Anforderungen erfüllt.