Die Ist-Versteuerung ist eine Vorschrift aus dem Umsatzsteuergesetz. Freiberufler und Gewerbebetriebe mit geringen Umsätzen dürfen ihre Umsatzsteuereinnahmen „nach vereinnahmten Entgelten“ berechnen.

Bei der Ist-Versteuerung entsteht die Umsatzsteuer laut § 13 UStG Abs. 1 Nr. 1b erst in dem Voranmeldungszeitraum, in dem der Kunde zahlt. Das bedeutet: Du überweist die Umsatzsteuer aus deinen Ausgangsrechnungen erst dann ans Finanzamt, wenn deine Kunden auch wirklich bezahlt haben!

Praxistipp: Auf deine Eingangsrechnungen wirkt sich die Ist-Versteuerung nicht aus! Bei der Vorsteuer entscheidet grundsätzlich das Rechnungsdatum. Die Vorsteueranteile aus deinen Lieferanten-Rechnungen und sonstigen betrieblichen Ausgaben darfst du auf jeden Fall geltend machen. Auch wenn du sie noch nicht bezahlt hast! Das steht so in § 15 Abs. 1 Nr. 1 UStG.

Teures Standardverfahren: Die Soll-Versteuerung

Zurück zur Ist-Versteuerung: Die Besteuerung nach vereinnahmten Entgelten ist keineswegs selbstverständlich. Denn das Standardverfahren ist laut § 16 UStG die ungünstige Soll-Versteuerung! Die wird auch als Besteuerung nach vereinbarten Entgelten bezeichnet.

Mit anderen Worten: Sobald du deine Leistung erbracht hast, schuldest du dem Staat die darauf fällige Umsatzsteuer! Dafür ist grundsätzlich noch nicht einmal eine Rechnung erforderlich.

Ob der Kunde bezahlt hat oder nicht, kümmert das Finanzamt jedenfalls nicht. Du musst deine erwarteten Umsatzsteuereinnahmen bei der nächsten Umsatzsteuervoranmeldung angeben. Und sie anschließend unaufgefordert ans Finanzamt überweisen.

Erst wenn sich herausstellt, dass der Kunde nicht bezahlt, darfst du den Vorgang nachträglich korrigieren. In der Zwischenzeit trägst du das Finanzierungsrisiko. Und wenn du gerade nicht flüssig bist, bleiben auch die Kosten an dir hängen. Weil du für die Zwischenfinanzierung zum Beispiel Dispozinsen zahlen musst. Unter bestimmten Voraussetzungen bleibt du im schlimmsten Fall sogar ganz auf dem Umsatzsteuer-Ausfall sitzen.

Ist-Versteuerung: Die Vorteile

Deshalb ist die Ist-Besteuerung für dich auf jeden Fall das günstigere Berechnungsverfahren. Denn du überweist die Umsatzsteuer erst dann ans Finanzamt, wenn deine Kunden auch wirklich bezahlt haben.

Dadurch sinkt nicht nur dein Finanzierungsrisiko: Auch deine Buchführung ist unkomplizierter. Denn du sparst dir den ständigen Abgleich …

- der ans Finanzamt überwiesenen Umsatzsteueranteile mit

- der von Kunden tatsächlich bezahlten Umsatzsteuer.

Vor allem aber sind keine nachträglichen Änderungen von Umsatzsteuervoranmeldungen erforderlich. Denn du meldest ja von vornherein die richtigen Umsatzsteuer-Einnahmen an. So führen zum Beispiel Skontoabzüge oder Forderungsausfälle nicht zu Korrekturbuchungen.

Die Voraussetzungen

Die Bedingungen der Ist-Besteuerung sind in § 20 UStG geregelt. Auf Antrag kannst du die Steuer-Vereinfachung in Anspruch nehmen, wenn …

- dein Vorjahres-Umsatz nicht mehr als 500 000 Euro betragen hat,

- du nicht zur Bilanzierung verpflichtet bist oder

- einen freien Beruf oder vergleichbare selbstständige Tätigkeit ausübst.

Als Freiberufler oder nicht-gewerblicher Selbstständiger gemäß § 18 Abs. 1 Nr. 1 EStG darfst du die Ist-Besteuerung sogar dann in Anspruch nehmen, wenn du mehr als 500.000 Euro Jahresumsatz erzielst! Das steht in § 20 Abs. 1 Nr. 3 UStG.

Wichtig:

- Die Umsatzsteuer-Vorschriften beziehen sich grundsätzlich auf den Unternehmer – nicht auf das Unternehmen. Falls du mehrere Tätigkeiten ausübst, kommt es daher auf den Gesamtumsatz aller Tätigkeiten und Betriebe an.

- Immerhin: Gilt eine Voraussetzung für die Ist-Besteuerung nur für einen bestimmten Betrieb, kann das Finanzamt die Umsatzsteuer-Vereinfachung auf diesen Betrieb beschränken.

- Umsatzsteuerliche Kleinunternehmer brauchen keinen Antrag auf Istversteuerung zu stellen.

Hintergrund: Für Kleinunternehmer im Sinne des § 19 UStG spielt der Unterscheid zwischen Soll- und Ist-Versteuerung keine Rolle. Wenn du nicht mehr als 17.500 Euro (ab 2020: 22.000 Euro) Jahresumsatz erzielst, brauchst du deinen Kunden gar keine Umsatzsteuer in Rechnung zu stellen. Umsatzsteuervoranmeldungen erübrigen sich dadurch.

Das Antragsverfahren

Sofern eine der genannten Voraussetzungen erfüllt ist, kannst du die Ist-Besteuerung beim zuständigen Finanzamt beantragen. In Anspruch nehmen darfst du die Vereinfachungs-Regelung erst dann, wenn das Finanzamt zugestimmt hat.

Normalerweise ist das zwar der Fall. Es handelt sich jedoch um eine „Kann“-Bestimmung. Das heißt: Es gibt keinen generellen Rechtsanspruch auf den „begünstigenden Verwaltungsakt“.

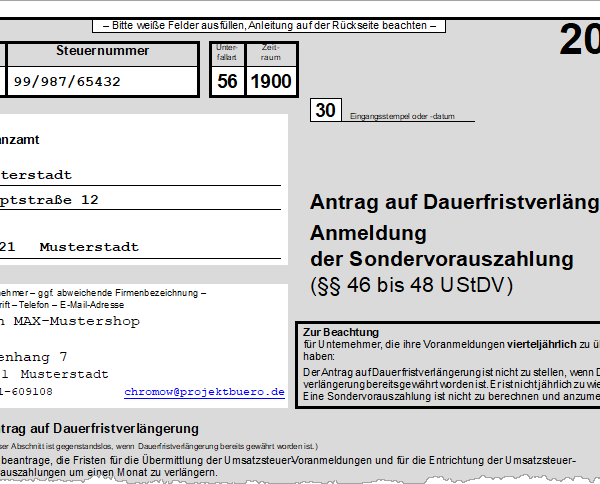

Die meisten Gründer und deren Steuerberater stellen den Antrag bereits im „Fragebogen zur steuerlichen Erfassung“. Mit dem meldest du dein Business beim Finanzamt an.

Lektüretipp: Ausführlichere Informationen zu den Meldepflichten findest du im invoiz-Blogbeitrag „Selbstständig machen? So meldest du dich beim Finanzamt an!“

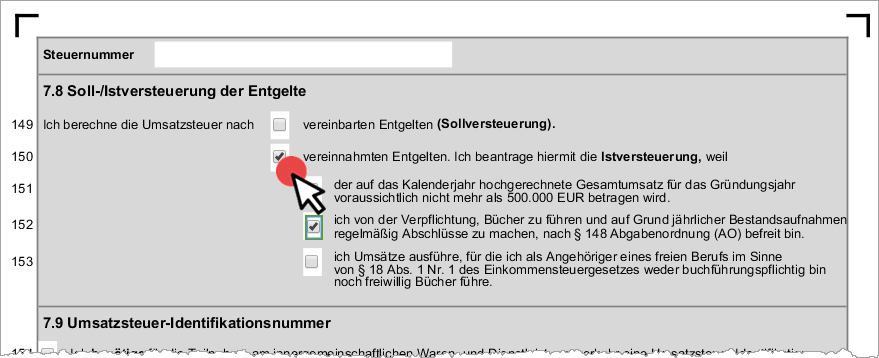

Zurück zum Gründerfragebogen: Dort machst du ganz oben auf Seite 7 die Angaben zu „Soll-/Istversteuerung der Entgelte“:

In Zeile 150 aktivierst du die Option „Ich berechne die Umsatzsteuer nach … vereinnahmten Engelten“. Anschließend wählst du die auf dich zutreffende Voraussetzung der Istversteuerung. Also entweder…

- den Gesamtumsatz im Gründungsjahr nicht mehr als 500.000 Euro (Zeile 151),

- die Befreiung von der Buchführungspflicht (Zeile 152) oder

- den Freiberufler-Status (Zeile 152).

Keine Sorge: Du hast bei der Gründung versehentlich versäumt, die Vergünstigung zu beantragen? Oder du erfüllst erst jetzt eine der Voraussetzungen? Dann kannst du den Antrag auf Ist-Versteuerung auch nachträglich stellen. Wichtig:

- Der Übergang von der Soll- zur Ist-Versteuerung ist nur jahresweise möglich.

- Der Antrag kann auch rückwirkend für bereits abgeschlossene Jahre gestellt werden. Theoretisch sogar bis zur „formellen Bestandskraft der jeweiligen Umsatzsteuer-Jahresfestsetzung“. Das steht in Abschnitt 20.1 des aktuellen Umsatzsteuer-Anwendungserlasses.

Dabei sind aber eine Menge Vorschriften über die genaue jahresweise Abgrenzung von Umsätzen zu beachten. Die Einzelheiten klärst du am besten mit deinem Steuerberater. Oder du fragst direkt beim Finanzamt nach.

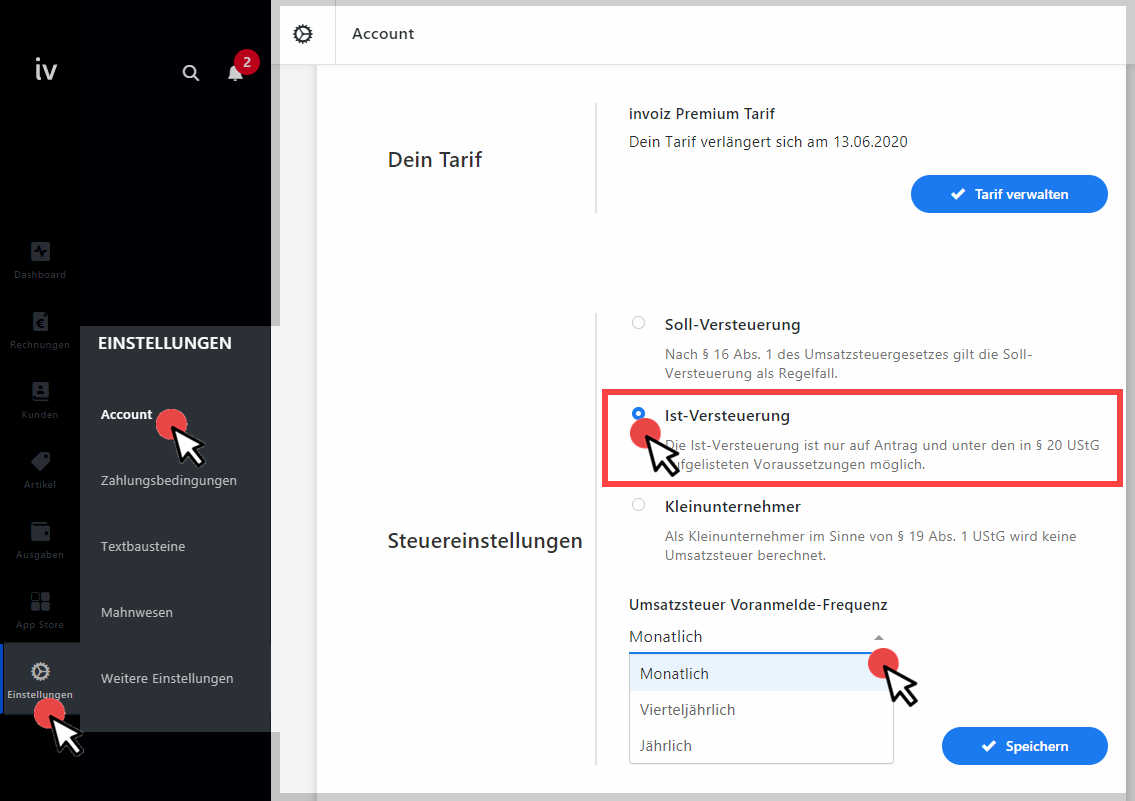

Ist-Versteuerung in invoiz festlegen

- deine „Umsatz- und Ausgabenstatistik“,

- dein „Liquiditäts-Barometer“ und

- den „Steuerberater Export“.

Lektüretipp: Was es mit dem praktischen Steuerberater Export auf sich hat, erfährst du im Blogbeitrag „Datenaustausch mit dem Steuerberater: Einfach, schnell & komfortabel“

Noch Fragen?

- Welche Steuern zahlen Unternehmer? Teil 4: Umsatzsteuer

- Was denn nun: Umsatzsteuer oder Mehrwertsteuer?

- Umsatzsteuerpraxis: Von der Steuersignatur zur Steuererklärung

- Welcher Steuersatz gilt? 0%, 7% oder 19%?

- Steuervereinfachungen: Mehr Zeit für Umsatzsteuer-Voranmeldungen

- Steuern & Buchführung: Selber machen oder Berater?

- Besuch vom Finanzamt: Wie geht eigentlich eine „Steuerprüfung“?

Am besten probierst du die invoiz-Demo gleich aus. Einfach mit E-Mailadresse und Passwort registrieren. Und sofort steht dir der volle Funktionsumfang kostenlos zur Verfügung.