Selbstständige und Unternehmer haben’s gut: Die können fast alles „von der Steuer absetzen“. Sagt man. Ist aber Unsinn. Bestes Beispiel: Arbeitsessen und andere kulinarische „Aufmerksamkeiten“ aus geschäftlichem Anlass. Wenn du Kunden oder andere Geschäftspartner zum Essen einlädst, bezahlst du einen Großteil der Zeche aus der eigenen Tasche:

- Bewirtungsbelege kürzt das Finanzamt von vornherein um deinen eigenen Anteil am „Verzehr“.

- Der als Betriebsausgabe anerkannte Rest mindert auch nur den zu versteuernden Gewinn.

Von Schlemmereien auf Kosten des Finanzamts kann also wahrlich nicht die Rede sein. Doch der Reihe nach:

Bewirtungs-Beleg beibringen!

Damit du die Ausgabe für eine Essenseinladung hinterher steuerlich geltend machen kannst, brauchst du einen ordentlichen Bewirtungsbeleg. Falls du freiberuflich oder selbstständig tätig bist, muss der auf deinen Namen ausgestellt sein – ansonsten auf den Namen deines Unternehmens.

Außerdem verlangt der Gesetzgeber laut § 4 Abs. 5 Nr. 2 EStG die Angabe von „Ort, Tag, Teilnehmer und Anlass der Bewirtung sowie Höhe der Aufwendungen“. Hinzu kommen die üblichen Rechnungspflichtangaben:

- Name, Anschrift und Steuernummer der Gaststätte,

- Rechnungsdatum und Rechnungsnummer sowie

- Rechnungsbetrag, Mehrwertsteuersatz und Mehrwertsteuerbetrag.

Außerdem müssen die verzehrten Speisen und Getränke auf dem Beleg aufgeführt sein. Die früher verwendeten Pauschalangaben (z. B. „an Speisen und Getränken“) genügen schon lange nicht mehr. Durch die in Gaststätten heute üblichen elektronischen Kassensystemen sind die Pflichtangaben aber in aller Regel vorhanden. Die Namen der Teilnehmer und den Anlass des Geschäftsessens trägst du am besten gleich auf der Rückseite des Belegs ein.

100 % Vorsteuer – 70 % Betriebsausgabe!

Die gute Nachricht: Den in Bewirtungsrechnungen enthaltenen Umsatzsteueranteil kannst du bei der nächsten Umsatzsteuervoranmeldung in voller Höhe als Vorsteuer geltend machen. Vorausgesetzt natürlich, du bis zum Vorsteuerabzug berechtigt und kein umsatzsteuerlicher Kleinunternehmer.

Beim Betriebsausgaben-Abzug sieht die Sache jedoch anders aus: Bewirtungsaufwendungen (inklusive Trinkgeld) stellen grundsätzlich nur zu 70 % Betriebsausgaben dar. Die übrigen 30 % des Nettobetrags gelten als Privatvergnügen des Gastgebers.

Hintergrund: Kosten der privaten Lebenshaltung erkennt das Finanzamt generell nicht als Betriebsausgabe an. Weil bei Geschäftsessen zwangsläufig auch der „private Hunger“ (und Durst) des Gastgebers gestillt wird, verlangt das Gesetz eine pauschale Kürzung des Rechnungsbetrags um 30 %. Immerhin: Wie viele Teilnehmer bei einem Arbeitsessen tatsächlich dabei waren, wer was und wie viel gegessen hat, ist unerheblich. Bei Arbeitsessen in kleiner Runde stehst du rechnerisch also etwas besser da. Je mehr Teilnehmer dabei sind, desto nachteiliger wirkt die 30-%-Pauschale.

Bewirtungen vs. Aufmerksamkeiten

Wichtig: Wenn du bei geschäftlichen Terminen Erfrischungen in Form von Getränken, Gebäck und kleinen Snacks auftischst, läuft das unter „Aufmerksamkeiten in geringem Umfang“ oder auch „Repräsentationskosten“. Die darfst du zu 100 % als Betriebsausgabe ansetzen.

Aber Vorsicht:

- Auf den Ort der Verköstigung kommt es nicht an: Angenommen, du beauftragst einen Partyservice, in deinem eigenen Besprechungsraum ein Buffet aufzubauen. Dann handelt es sich aus Sicht des Finanzamts um eine Bewirtung – obwohl das Geschäftsessen nicht außer Haus in einer Gaststätte stattgefunden hat.

- Auch die Höhe der „Zeche“ ist nicht unbedingt das entscheidende Kriterium: Während ein schlichtes Mittagessen in der Pizzeria nebenan unter „Bewirtung“ läuft, geht die Flasche Champagner als „Aufmerksamkeit“ durch. Folge: Der weitaus „billigere“ Pizzeria-Bewirtungsbeleg muss um 30 % gekürzt werden – der teure Schampus dagegen gehört in voller Höhe zu den Betriebsausgaben!

Apropos Schampus: Übertreib‘ es lieber nicht bei deinen Essens-Einladungen. Damit Ausgaben steuerlich anerkannt werden, sollten Aufwand und erhoffter Ertrag (z. B. neue Aufträge) in einem vernünftigen Verhältnis zueinander stehen. Ein Kleinunternehmer, der ohne erkennbaren geschäftlichen Grund andauernd die Korken knallen lässt, wird bei der nächsten Betriebsprüfung in Erklärungsnot geraten.

Betriebsausgabe mindert Gewinn – mehr nicht!

Ob Aufmerksamkeiten oder Einladungen zum Arbeitsessen angemessen sind, solltest du aber auch im eigenen Interesse überlegen. Denn so erfreulich es ist, solche Aufwendungen „von der Steuer absetzen“ zu können: Jeder Betriebsausgaben-Abzug mindert lediglich deinen zu versteuernden Gewinn – mehr nicht. Beispiel:

- Von einem Bewirtungsbeleg über 90 Euro (netto) zieht das Finanzamt erst einmal 30 % (= 27 Euro) ab.

- Bleibt eine Betriebsausgabe von 63 Euro, durch die das zu versteuernde Einkommen entsprechend sinkt.

- Das führt zwar zu einer Steuerentlastung: Doch selbst wenn du den Spitzensteuersatz (von zurzeit 45 %) zahlst, liegt die Entlastung gerade mal bei gut 28 Euro.

Mit anderen Worten: Von den 90 Euro bezahlst du auf jeden Fall über 60 Euro aus der eigenen Tasche!

Noch Fragen?

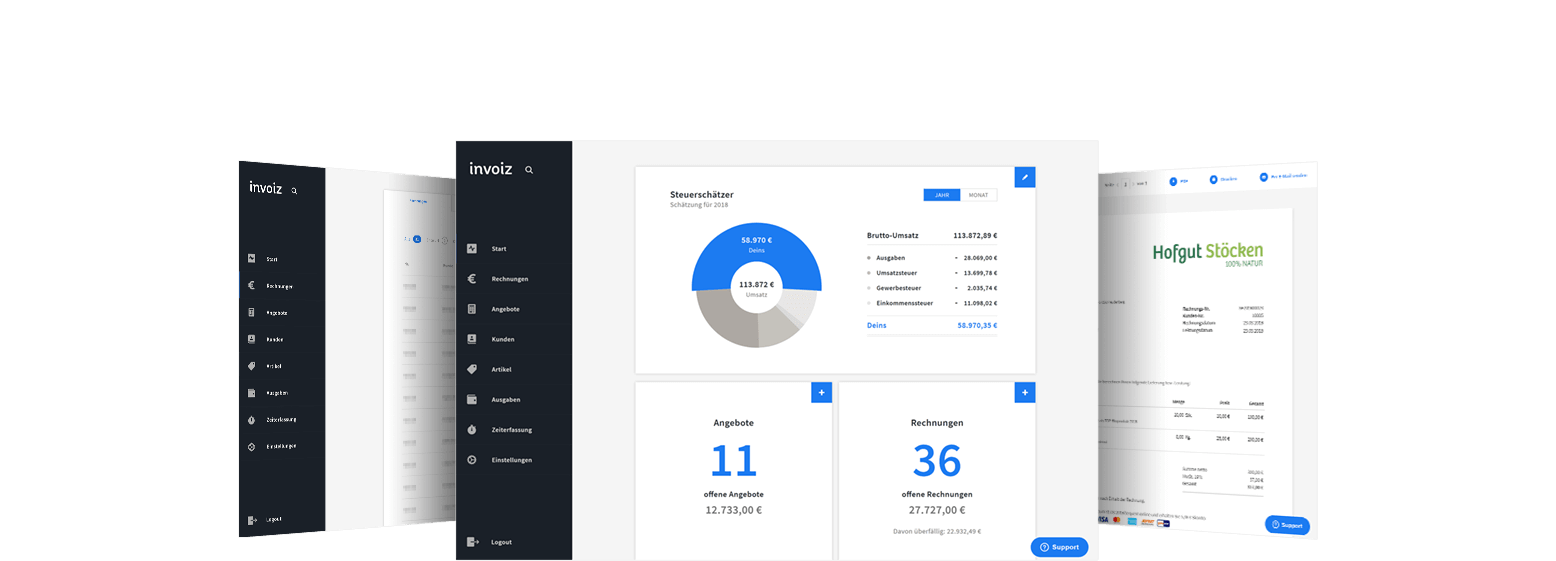

Was du beim Start in die Selbstständigkeit in Sachen Steuern und Buchführung sonst noch alles beachten solltest und wie invoiz dir dabei hilft, erfährst du auf folgenden Seiten:

- Gewinnrückgang? Einkommensteuer-Vorauszahlungen anpassen!

- Steuervereinfachungen I: Die Vorsteuerpauschale

- Steuervereinfachungen II: Einkommensteuer-Pauschalen

Teste unser Finanz- und Rechnungsprogramm kostenlos auf Herz und Nieren: Einfach mit E-Mail-Adresse und Passwort registrieren – und sofort steht dir der volle Funktionsumfang von invoiz zur Verfügung.