Das Thema Abschreibungen ist für viele Gründer und Jungunternehmer ein Buch mit sieben Siegeln. Zahlreiche Spezialbestimmungen sind tatsächlich kompliziert. Andererseits ist das Abschreibungs-Prinzip gar nicht so schwierig. Auch wenn du die Feinheiten deinem Steuerberater überlässt, lohnt es sich, die Grundlagen zu verstehen.

Die schlechte Nachricht vorweg: Wenn du Wirtschaftsgüter für deinen Betrieb einkaufst, musst du deine Lieferanten umgehend bezahlen, klar. Bei langlebigen Anschaffungen darfst du die Kosten aber erst nach und nach als Betriebsausgaben von der Steuer absetzen. Das Finanzamt verlangt nämlich, dass du die Anschaffungskosten über die „betriebsgewöhnliche Nutzungsdauer“ verteilst. Wie lang die Nutzungsdauer ist, legen die Finanzbehörden in sogenannten AfA-Tabellen fest. Für geringwertige Wirtschaftsgüter gelten besondere Vorschriften: mehr dazu weiter unten.

Anders formuliert: Langlebige Wirtschaftsgüter befinden sich jahresübergreifend im Betriebsvermögen. Nur der Wertverlust der einzelnen Nutzungsjahre (z. B. durch Abnutzung) mindert als Betriebsausgabe deinen steuerpflichtigen Gewinn. Die dazugehörigen Vorschriften sind in § 7 Einkommensteuergesetz (EStG) unter der amtlichen Überschrift „Absetzung für Abnutzung oder Substanzverringerung“ zu finden – kurz: „Absetzung für Abnutzung“ (= AfA).

Netto-Wertgrenzen entscheiden

Wichtig: Die AfA-Vorschriften entstammen dem Einkommensteuerrecht. Die Umsatzsteuer bleibt daher normalerweise außen vor. Wenn du in technische Geräte, Fahrzeuge, Anlagen, Maschinen und Einrichtungsgegenstände investierst, darfst du den Umsatzsteueranteil also unabhängig von den Abschreibungsvorschriften sofort in voller Höhe als Vorsteuer geltend machen!

Lineare Abschreibung über die Nutzungsdauer

Da die bei Unternehmern beliebte „degressive Abschreibung“ seit einigen Jahren nicht mehr zulässig ist, greift üblicherweise die „Absetzung für Abnutzung in gleichen Jahresbeträgen“ – auch lineare Abschreibung genannt. Die Anschaffungskosten werden dabei gleichmäßig auf die Nutzungsdauer verteilt. Im Jahr der Anschaffung musst du zudem monatsgenau rechnen:

Angenommen du hast im Mai 2017 ein Notebook gekauft. Die Anschaffungskosten betrugen (jeweils ohne Umsatzsteuer/Mehrwertsteuer):

Grundpreis: 1.200 Euro

+ größere Festplatte: 225 Euro

+ Versandkosten: 15 Euro

Gesamtkosten: 1.440 Euro

Die betriebsgewöhnliche Nutzungsdauer von „Workstations, Personalcomputer, Notebooks und deren Peripheriegeräte (Drucker, Scanner, Bildschirme u.ä.)“ beträgt laut „AfA-Tabelle AV“ drei Jahre. Daraus ergibt sich eine jährliche Abschreibung von 1.440 / 3 = 480 Euro.

Da das Notebook im Jahr der Anschaffung aber nur 8 von 12 Monaten genutzt wurde, akzeptiert das Finanzamt auch nur 8/12 von 480 Euro = 320 Euro als Abschreibung für das Jahr 2017. In den Jahren 2018 und 2019 beträgt die Abschreibung dann jeweils 480 Euro. Und im Jahr 2020 schließlich darfst du die restlichen 160 Euro geltend machen.

Und für den Fall, dass das Gerät in der Zwischenzeit seinen Geist aufgibt oder gestohlen wird, kannst du den noch vorhandenen Restwert unabhängig von der Nutzungsdauer als Sonderabschreibung ansetzen.

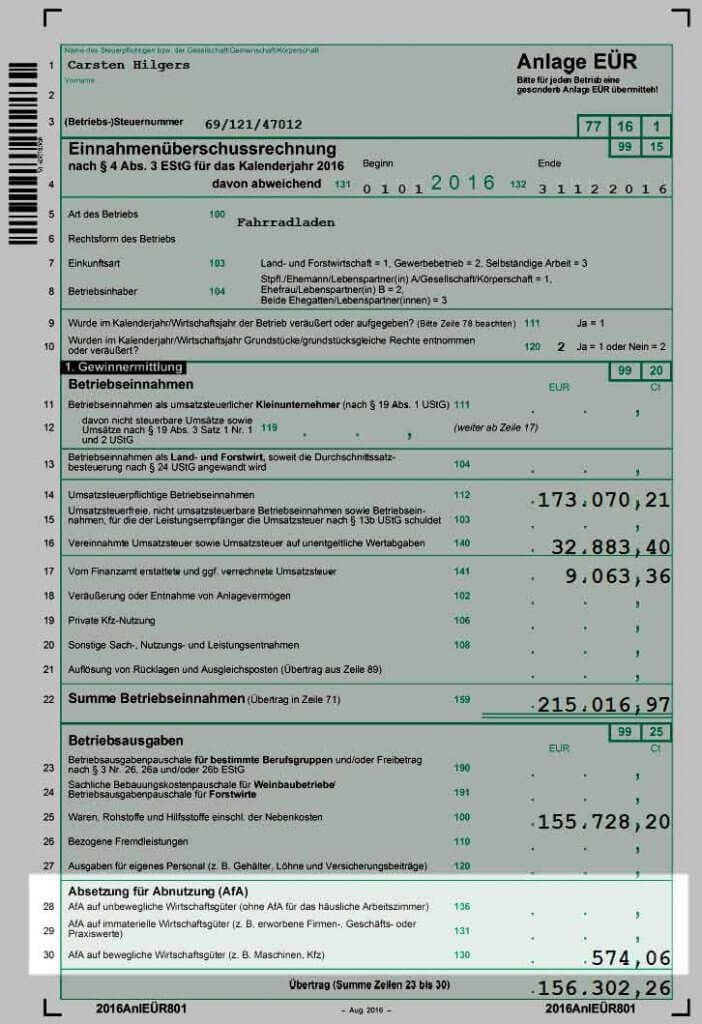

Praxistipp: Die Summe sämtlicher Abschreibungen eines Jahres trägst du auf den Seiten 1 und 2 des amtlichen EÜR-Formulars im Abschnitt „Absetzung für Abnutzung“ in den Zeilen 28 bis 36 ein:

Dass ein Wirtschaftsgut über insgesamt vier Kalenderjahre abgeschrieben werden muss, klingt angesichts der rasanten wirtschaftlichen und technischen Entwicklung nach einem sehr langen Zeitraum. Dabei ist die vom Finanzamt vorgegebene Nutzungsdauer bei elektronischem Equipment sogar vergleichsweise kurz: So werden zum Beispiel Pkw standardmäßig über sechs Jahre abgeschrieben, LKW über neun Jahre und Büromobiliar sogar über 13 Jahre!

Mit anderen Worten: Wenn du dir heute einen ergonomischen Schreibtischstuhl gönnst, ist der womöglich erst im Jahr 2030 komplett abgeschrieben! Ganz besonders lang sind die Abschreibungsfristen bei Immobilien: Hier kann die Nutzungs- und damit Abschreibungsdauer 50 Jahre und mehr betragen.

Geringwertige Wirtschaftsgüter

Nun aber zu den eingangs erwähnten Wertgrenzen. Bei kleineren Anschaffungen zeigt sich der Fiskus etwas großzügiger:

- Anschaffungen im Nettowert von bis zu 150 Euro darfst du im Jahr der Anschaffung in voller Höhe aus Betriebsausgabe ansetzen.

- Bei Anschaffungen im Wert zwischen 150 Euro und 1.000 Euro hast du die Wahl:

- Entweder du entscheidest dich für die GWG-Sofortabschreibung: „Geringwertige Wirtschaftsgüter“ (GWG) im Nettowert bis zu 410 Euro darfst du sofort in voller Höhe als Betriebsausgabe ansetzen. Voraussetzung ist, dass sie „selbstständig nutzbar“ sind. Außerdem musst du dem Finanzamt bei einer eventuellen Betriebsprüfung eine Liste mit sämtlichen GWG der einzelnen Wirtschaftsjahre vorlegen können. Ab 410 Euro aufwärts greift dann die lineare Abschreibung über die betriebsgewöhnliche Nutzungsdauer.

- Alternativ kannst du auch GWG-Sammelposten Die werden auch als „Pool-Abschreibung“ bezeichnet: Selbstständig nutzbare Wirtschaftsgüter im Nettowert zwischen 150 Euro und 1.000 Euro dürfen jahresweise in GWG-Pools zusammengefasst werden. Diese jährlichen Pools sind dann über fünf Jahre gleichmäßig mit jeweils 20% abzuschreiben. Wenn du Sammelposten einrichtest, greift die lineare Abschreibung über die Nutzungsdauer erst dann, wenn die Anschaffungskosten mehr als 1.000 Euro betragen.

Die Entscheidung für die GWG-Sofortabschreibung oder den GWG-Sammelposten gilt jeweils für ein Jahr. Du kannst sie von Jahr zu Jahr neu treffen. Die meisten Selbstständigen und Unternehmen nutzen der Einfachheit halber die GWG-Sofortabschreibung bis 410 Euro.

Neue Wertgrenze in Sicht

Nachdem die GWG-Grenze wertmäßig über 50 Jahre lang unverändert geblieben ist, hat sich der Gesetzgeber Anfang des Jahres 2017 endlich einen Ruck gegeben: Ab 2018 steigt die GWG-Grenze von 410 Euro auf 800 Euro. Wenn kein Zeitdruck besteht, lohnt es sich daher, Anschaffungen im Bereich zwischen 410 Euro und 800 Euro auf das nächste Jahr zu verschieben.

Bei den GWG-Sammelposten wird voraussichtlich alles beim Alten bleiben: Lediglich der untere Grenzwert soll von 150 Euro auf 250 Euro steigen. Die Obergrenze liegt weiterhin bei 1.000 Euro. Das Einrichten von Sammelposten lohnt sich in Zukunft nur noch in seltenen Ausnahmefällen.

Noch mehr Abschreibungsarten

Neben den planmäßigen linearen Abschreibungen, GWG-Sofortabschreibungen und den GWG-Sammelposten gibt es im Einkommensteuerrecht noch ein paar andere Abschreibungsvorschriften, die für dich interessant sein könnten. So bieten dir der Investitionsabzugsbetrag und die Sonderabschreibungen für kleine und mittlere Unternehmen die Möglichkeit, deinen zu versteuernden Gewinn gezielt zu beeinflussen. Mehr dazu bei nächster Gelegenheit an dieser Stelle: Stay tuned!

Noch Fragen?

Was du beim Start in die Selbstständigkeit in Sachen Steuern und Buchführung sonst noch alles beachten solltest und wie invoiz dir dabei hilft, erfährst du auf folgenden Seiten:

- Welche Steuern zahlen Unternehmer? Teil 1: Einkommensteuer

- Welche Steuern zahlen Unternehmer? Teil 2: Gewerbesteuer

- Welche Steuern zahlen Unternehmer? Teil 3: Körperschaftsteuer

- Welche Steuern zahlen Unternehmer? Teil 4: Umsatzsteuer

- Crashkurs „Kleinunternehmerregelung“

Teste invoiz einfach kostenlos auf Herz und Nieren: Bloß mit E-Mail-Adresse und Passwort registrieren – und sofort steht dir der volle Funktionsumfang zur Verfügung.