Vielleicht hast du’s schon gehört:

- 2018 steigt der Grenzwert für „geringwertige Wirtschaftsgüter“ (GWG) von 410 Euro auf 800 Euro.

- Ein separates GWG-Verzeichnis muss künftig für Wirtschaftsgüter im Wert zwischen 250 Euro und 800 Euro geführt werden.

- Anschaffungen im Wert von bis zu 250 Euro (bisher: 150 Euro) darfst du wie Verbrauchsmaterial behandeln.

Wichtig: Bei der alten und neuen GWG-Grenze handelt es sich um Nettobeträge – also ohne Umsatzsteuer / Mehrwertsteuer. Und damit es bei den GWG keine Zweiklassengesellschaft gibt, gelten alle Netto-Grenzwerte auch für Kleinunternehmer (obwohl du als Kleinunternehmer den Brutto-Betrag als Betriebsausgabe ansetzen darfst).

Falls du umsatzsteuerpflichtig bist, darfst du die im Einkaufspreis enthaltene Umsatzsteuer bei der nächsten Umsatzsteuervoranmeldung komplett als Vorsteuer geltend machen.

Tipp: Welche Anschaffungen überhaupt als GWG gelten, kannst du weiter unten im Abschnitt „Moment mal: GWG?“ nachlesen.

Kein Anlass für Freudensprünge

Endlich hatte die Politik ein Einsehen: Der (vermeintlich) großzügige Anstieg der GWG-Grenze ist darauf zurückzuführen, dass sie zuvor seit über 50 Jahren unverändert geblieben ist! Anlässlich der Euro-Umstellung gab es vor 15 Jahren lediglich eine wertmäßige 1:1-Umrechnung von 800 D-Mark in 410 Euro.

Anlass für Freudensprünge ist die kommende Anhebung keineswegs: Denn um den in den letzten 50 Jahren entstandenen Kaufkraftverlust auszugleichen, hätte die GWG-Grenze rechnerisch auf 1.600 Euro (!) angehoben werden müssen. Inflationsbereinigt stellt der bisherige Grenzwert nämlich gerade mal ein Viertel der Kaufkraft im Jahr der letzten Erhöhung dar: Die 410 Euro im Jahr 2017 entsprechen nur rund 104 Euro (= 203,40 DM) im Jahr 1964.

Augen auf beim GWG-Einkauf!

Falls du vorhast, in den nächsten beiden Monaten Anschaffungen im Wert von über 410 Euro zu machen, solltest du nach Möglichkeit auf die Einkaufsbremse treten. Wenn es nicht eilig ist, verschiebst du den Einkauf am besten ins neue Jahr:

- Angenommen du kaufst dir im Dezember 2017 ein Smartphone zum Ladenpreis von 950 Euro (= netto: 798,32 Euro). Dann musst du es über drei Jahre in drei Teilbeträgen von 266 Euro abschreiben.

- Damit nicht genug: 2017 erkennt das Finanzamt wegen der monatsgenauen Berechnung sogar bloß 1/12 davon als Betriebsausgabe an, also gerade mal 89 Euro. Der letzte Abschreibungs-Teilbetrag macht sich dann erst 2021 bei der Steuererklärung für 2020 bemerkbar. Zu dem Zeitpunkt weiß du möglicherweise schon nicht mehr, wie das 2017er Smartphone ausgesehen hat.

- Wartest du mit der Anschaffung dagegen bis Januar 2018, kannst du die kompletten Anschaffungskosten sofort als Betriebsausgaben ansetzen.

Tipp: Wie du deine GWG-Anschaffungen in diesem und den folgenden Jahren zeitlich optimal planst und abschreibst, besprichst du am besten mit deinem Steuerberater. Der wird dir vielleicht auch erklären, wie du deine persönliche GWG-Grenze mithilfe des Investitionsabzugsbetrags (IAB) bei Bedarf sogar recht einfach auf über 1.300 Euro anhebst. Den viel zu selten genutzten „IAB-Trick“ werden wir bei nächster Gelegenheit an dieser Stelle mal genauer unter die Lupe nehmen: Stay tuned!

Moment mal: GWG?

Zur Erinnerung: Geringwertige Wirtschaftsgüter (GWG) dürfen im Jahr der Anschaffung komplett von der Steuer abgesetzt werden. Voraussetzung: Es handelt sich um …

- „abnutzbare bewegliche Wirtschaftsgüter des Anlagevermögens“, die

- zu „einer selbständigen Nutzung fähig sind“.

So steht es in § 6 Abs. 2 EStG. Nicht selbstständig nutzbar sind Wirtschaftsgüter immer dann, wenn sie ihrer „betrieblichen Zweckbestimmung (nach) nur zusammen mit anderen Wirtschaftsgütern des Anlagevermögens“ genutzt werden können und die „in den Nutzungszusammenhang eingefügten Wirtschaftsgüter technisch aufeinander abgestimmt sind“.

Bestes Beispiel – PC-Drucker:

- Ohne Computer ist ein Drucker praktisch unbrauchbar. Dass du ihn separat gekauft hast und ihn an verschiedene Computer anschließen kannst, ändert daran nichts. Ein einfacher Drucker muss deshalb zusammen mit dem Computer oder Notebook über die „betriebsgewöhnliche Nutzungsdauer“ abgeschrieben werden. Bei PCs beträgt die Nutzungsdauer drei Jahre.

- Anders sieht die Sache bei modernen Multifunktionsgeräten aus: Mit denen kannst du ja nicht nur drucken, sondern auch kopieren, scannen und faxen. Weil du einige der Funktionen auch ohne Rechner nutzen kannst, gelten elektronische Multitalente als GWG.

Sofern die Netto-Wertgrenzen nicht überschritten sind, darfst du solche selbstständig nutzbaren Wirtschaftsgüter also sofort als Betriebsausgabe ansetzen.

Noch Fragen?

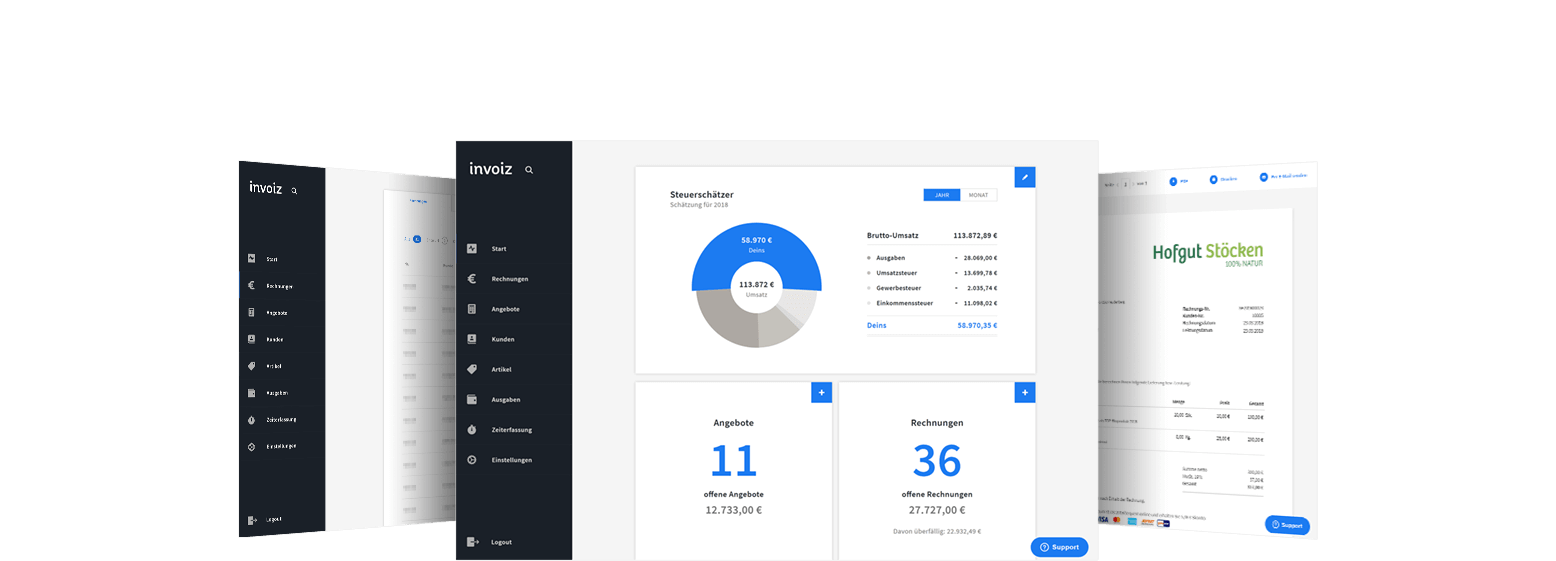

Was du bei Abschreibungen, Gewinnermittlung und Steuererklärungen sonst noch alles beachten solltest und wie invoiz dir dabei hilft, erfährst du auf folgenden Seiten:

- Absetzung für Abnutzung: Wie funktioniert die Abschreibung?

- Crashkurs „Kleinunternehmerregelung“

Teste unser Finanz- und Rechnungsprogramm kostenlos auf Herz und Nieren: Einfach mit E-Mail-Adresse und Passwort registrieren – und sofort steht dir der volle Funktionsumfang von invoiz zur Verfügung.