Eines gleich vorweg: Wenn du als Freiberufler oder vergleichbarer Selbstständiger arbeitest, brauchst du dich um die Gewerbesteuer überhaupt nicht zu kümmern. Wie der Name schon sagt, verlangt das Finanzamt die Gewerbesteuer nur von Gewerbebetrieben.

Tipp: Falls dir der Unterschied zwischen freiberuflichen/selbstständigen Tätigkeiten und einem Gewerbebetrieb nicht klar ist, lohnt sich ein Blick auf den invoiz-Grundlagenbeitrag „Freiberufler oder Gewerbetreibender: Wie bist du unterwegs?“. Da die Status-Unterscheidung bei manchen Berufen und Branchen schwierig und umstritten ist, besprichst du die Details am besten mit deinem Steuerberater. Oder du fragst bei deinem Berufsverband nach!

Du hast dich mit einem Gewerbe selbstständig gemacht?

Dann kommt neben der Einkommen- und Umsatzsteuer weitere Steuerbürokratie auf dich zu.

Zum Glück halten sich die finanziellen Nachteile der Gewerbesteuerpflicht aber häufig in Grenzen. Möglicherweise musst du gar keine Gewerbesteuer zahlen. Falls doch, wird die gezahlte Gewerbesteuer ganz oder größtenteils auf die Einkommensteuer angerechnet.

Die wichtigsten Gewerbesteuer-Infos auf einen Blick:

- Bis zu einem Gewerbeertrag von 24.500 Euro zahlen gewerbliche Einzelunternehmen und Personengesellschaften gar keine Gewerbesteuer.

- Ausgangspunkt für die Ermittlung des Gewerbeertrags ist der Gewinn laut Einnahmenüberschussrechnung:

- Hinzugerechnet werden 25 Prozent der sogenannten Finanzierungsentgelte (= Schuldzinsen, Mieten, Pachten und Leasingraten) – allerdings erst dann, wenn sie einen Freibetrag von insgesamt 100.000 Euro übersteigen.

- Abgezogen von der Bemessungsgrundlage werden unter anderem ein Teil des Einheitswerts betrieblicher Immobilien sowie eventuelle Gewerbeverluste aus Vorjahren.

- Ergebnis ist der Gewerbeertrag, von dem ein Freibetrag von 24.500 Euro abgezogen wird.

- Auf den verbliebenen Gewerbeertrag wird der Gewerbesteuersatz („Steuermesszahl“) von 3,5 Prozent angewendet.

- Der so ermittelte Gewerbesteuermessbetrag wird anschließend mit dem Gewerbesteuerhebesatz multipliziert: Je nachdem, in welcher Stadt oder Gemeinde du dein Gewerbe angemeldet hast, liegt der Gewerbesteuerhebesatz zwischen 200 bis über 500 Prozent. In drei kleinen Gemeinden erreichte der Gewerbesteuerhebesatz im Jahr 2016 sogar happige 600, 750 und 900 Prozent.

- Im bundesweiten Schnitt liegt der Gewerbesteuerhebesatz derzeit bei knapp 360 %.

Das ist eine gute Nachricht: Zwar stellt die Gewerbesteuer seit 2008 keine Betriebsausgabe mehr dar. Bis zu einem Gewerbesteuerhebesatz von 380 Prozent wird die gezahlte Gewerbesteuer seitdem aber in voller Höhe auf die persönliche Einkommensteuer angerechnet!

Gewerbesteuer-Rechenbeispiel

Anlass zur Panik besteht jedenfalls nicht: Die finanzielle Gesamtbelastung aus Einkommensteuer und Gewerbesteuer ist bei den meisten Gewerbetreibenden überschaubar. Echte finanzielle Nachteile ergeben sich durch die Gewerbesteuerpflicht für Unternehmen aus Städten und Gemeinden mit einem Hebesatz von über 380 Prozent.

So rechnet das Finanzamt:

Ausgangspunkt: Gewinn aus Gewerbebetrieb laut Einnahmenüberschussrechnung (EÜR)

- plus Hinzurechnungen

- minus Kürzungen

= vorläufiger Gewerbeertrag (abzurunden auf volle 100 €)

- minus Freibetrag von 24.500 Euro (nur für Einzelunternehmen und Personengesellschaften)

= Gewerbeertrag

- multipliziert mit der Steuermesszahl von 3,5 %

= Gewerbesteuer-Messbetrag

- multipliziert mit dem Gewerbesteuer-Hebesatz deiner Gemeinde

= fällige Gewerbesteuer

- minus Gewerbesteuer-Vorauszahlungen

= jährliche Gewerbesteuer-Zahllast

Mal angenommen, du hast 60.000 Euro Gewinn erzielt. Deine Schuldzinsen, Mieten und sonstigen Finanzierungsentgelte lagen unter 100.000 Euro. Andere Hinzurechnungen oder Kürzungen waren auch nicht erforderlich. Dann bleibt nach Abzug des Freibetrags ein Gewerbeertrag von 35.500 Euro. Multipliziert mit der Steuermesszahl von 3,5 % ergibt sich ein Gewerbesteuer-Messbetrag von 1.242,50 Euro: Abgerundet auf volle 100 Euro bleibt ein Messbetrag von 1.200 Euro.

Die tatsächliche finanzielle Belastung hängt nun vom Gewerbesteuer-Hebesatz an deinem Standort ab:

- Beispiel 360 %: Der Messbetrag von 1.200 Euro führt zu einer Gewerbesteuer-Zahllast von 4.320 Euro. Da der Hebesatz unter 380 % liegt, wird die Gewerbesteuer voll auf die Einkommensteuer angerechnet. Somit ergibt sich keine finanzielle Zusatzbelastung.

- Beispiel 420 %: Der Messbetrag von 1.200 Euro führt zu einer Gewerbesteuer-Zahllast von 5.040 Euro. Davon wird der 380%-Anteil (= 4.560 Euro) auf die Einkommensteuer angerechnet. Die tatsächliche Gewerbesteuer-Belastung beträgt damit unterm Strich 480 Euro.

- Beispiel 520 %: Der Messbetrag 1.200 Euro führt zu einer Gewerbesteuer-Zahllast von 6.240 Euro. Davon wird der 380%-Anteil (= 4.560 Euro) auf die Einkommensteuer angerechnet. Die tatsächliche Gewerbesteuerbelastung beträgt in dem Fall 1.680 Euro.

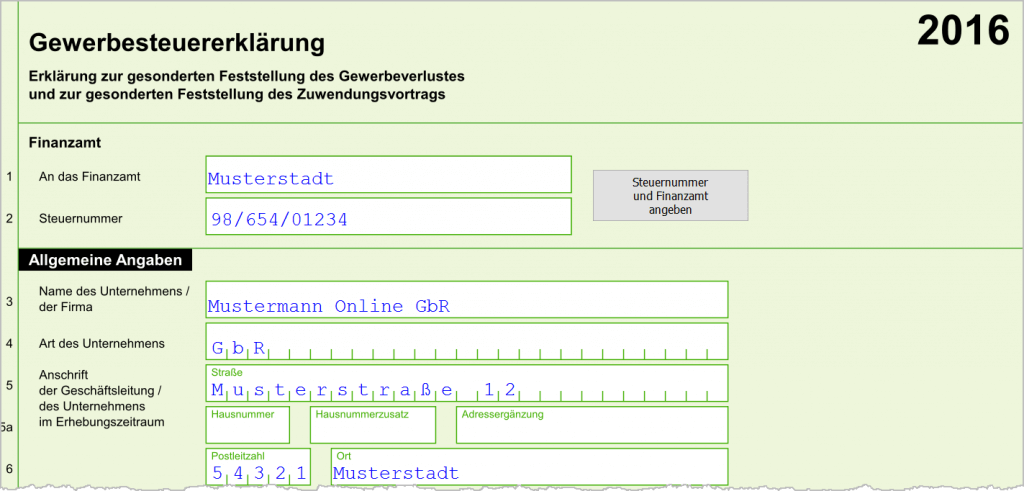

Du siehst: Die Gewerbesteuerpflicht macht zusätzliche Arbeit – ist aber meistens kein Beinbruch. Apropos zusätzliche Arbeit: Wenn du einen Steuerberater damit beauftragst, kümmert er sich auch um die Gewerbesteuer. Falls du selbst Hand anlegst: Die meisten Steuer- und Buchführungsprogramme unterstützen die für Gewerbesteueranmeldungen und -erklärungen erforderliche Elster-Schnittstelle. Du kannst für die Datenübermittlung ans Finanzamt aber auch die kostenlose amtliche Steuersoftware ElsterFormular oder die Online-Plattform ElsterOnline verwenden.

Noch Fragen?

Was du beim Start in die Selbstständigkeit sonst noch alles beachten solltest und wie das Rechnungstool invoiz dir dabei hilft, erfährst du auf folgenden Seiten:

- Welche Steuern zahlen Unternehmer? Teil 1: Einkommensteuer

- Welche Steuern zahlen Unternehmer? Teil 3: Körperschaftsteuer

- Welche Steuern zahlen Unternehmer? Teil 4: Umsatzsteuer

- Crashkurs: Kleinunternehmer-Regelung

Teste unser Finanz- und Rechnungsprogramm kostenlos auf Herz und Nieren: Einfach mit E-Mail-Adresse und Passwort registrieren – und sofort steht dir der volle Funktionsumfang von invoiz zur Verfügung.